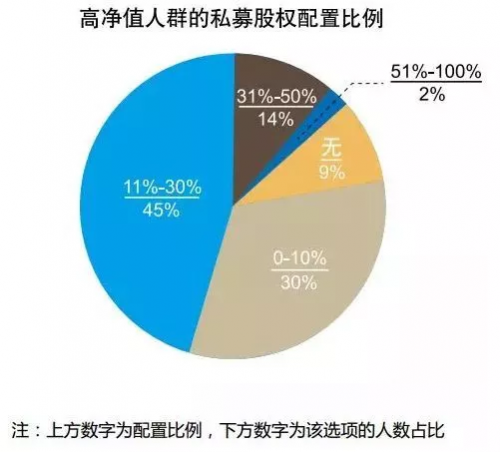

恒富金融研究院:中国90%高净值人群配置私募股权投资

根据《2018中国高净值人群财富白皮书》,2018年高净值人士的总资产里面,11%-30%投资在股权类的占比最多,高达45%,这也显示了高净值人士对于股权项目的偏好。与此同时,随着2018年股票市场的跌跌不休、债券市场的违约率不断攀升,货币型基金的收益率越来越低等等,各种投资途径都受到了或多或少的限制,在这种情况下,没有受到限制的股权投资无疑是一个投资理财的好方向。

随着国家经济结构的转型,高净值人士的理财风险偏好和策略也发生了明显的转变。现在的高净值人群越来越趋向于从事新兴行业、年轻的人群,以及创业者。同时,有九成以上的高净值人士都配置了新经济领域的私募股权基金。

近两年,房产、信托产品、银行理财等固收类产品配置的比率均迎来小高峰,而私募等新兴的投资品种的配置比例也不断攀升。

中基协数据显示,截至2018年2月底,私募股权、创业投资基金的总规模达到了7.27万亿元,占到12万亿私募总规模的61%左右。短短两年时间增长了将近118%。

高净值人士投资多元化,资产将进一步流向私募股权基金

2009年,高净值人群的资产主要配置于储蓄、现金、股票,以及一些投资性的房产,加起来大概占到整体可投资资产的70%。到2013年,随着信托产品的兴起,高净值人群在信托资产上配置迅速增长,一度占整体可投资资产的15%左右。

而后,随着信托产品的刚性兑付预期的淡化,同时随着各类资管产品增多,资管业务的发展,高净值人群在信托产品的配置比例,相比2013年有所下降,而对新兴的投资品种的配置比例不断提升,比如对私募的投资比例在提高。

近两年,由于资本市场波动比较大,高净值人群的避险情绪有所上升,因此银行理财等固定收益类产品配置比率有所增加,2017年高净值人群在银行理财产品上的配置,大约占到整体可投资资产的25%,这个数字比2015年增加了将近1倍。

随着今年4月资管新规发布,打破了银行理财的刚性兑付,即理财产品不再保本,因此,预计未来高净值人士的资产会进一步流向私募股权基金。

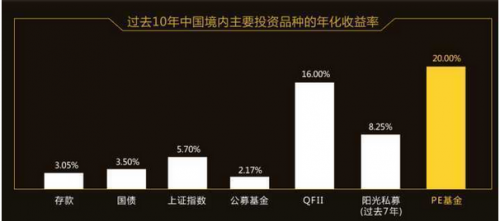

股权投资回报率远远高于其他标的资产

近年来,我国私募股权投资基金,年化收益率超过20%的比比皆是,而过去的10年里,放在银行的年化回报率为3.05%,国债3.5%,上证指数5.7%,私募证券基金8.25%,最高的是私募股权基金,高达20%。

在美国,股权投资也同样被视为长期配置的不二选择,排名前25%的股权基金,在近20年时间内,内部回报率IRR远超30%,可谓惊人。

以最知名的耶鲁大学捐赠基金为案例,构建的长期投资组合中收益率最高的资产是PE基金,在过去的20年时间里,PE资产的年化收益率达36.1%。同样地,过去20年PE的平均回报率35%远远超过标普500的10.2%。

PE 的 投资回报 主要 来自于一二级市场的估值差,运作机制也有利于 LP

PE的高投资回报与中国经济结构转型的背景分不开。首先,股权投资的对象大多是TMT、生物科技等高增长领域的企业,这类新兴行业是当前中国经济最具活力的增长点,企业的成长性非常强,这些企业一旦成功,估值就会翻倍增长。

由于处于发展初期,这些企业很难从银行等传统金融机构获得资金,也正因如此,股权投资机构才获得了大展拳脚的空间——通过在企业发展的早期介入,以少量资金换取较多的股份,跟随企业一起成长,获得可观的投资回报。

其次,这与资产市场的特征高度相关。国内一、二级市场巨大的估值差,决定了股权投资标的企业一旦上市,将会产生企业价值的巨大飞跃,带给投资者极高的投资回报。给LP带来丰厚回报的成功案例比比皆是:

鼎晖投 360 赚了 40 倍;赛富投 58 同城赚了 48 倍; 今日资本投京东赚了 121 倍;鼎尖投资文始征信赚 150 倍;红杉投聚美优品赚了 144 倍;徐小平投聚美优品赚了 800 倍;唐宁投达内科技赚了 811 倍;王刚投滴滴赚了 1000 倍;米拉德投腾讯赚了 2000 倍;软银投阿里巴巴赚了 3000 倍 。

除了一级市场与二级市场的区别造成的收益来源的根本差异,相对于股票投资,股权投资在专业的私募管理人运作机制也更有利于投资者:

1、PE所投资的项目企业普遍存在一个保本保息的回购条款,通常情况下,三~五年不上市,大股东必须按照8%~10%以上的利息进行回购,而二级市场买卖股票是盈亏自负。

2、由于存在一个业绩对赌的条款,PE所投资的项目即使出现业绩下滑,也能够得到股份或者现金补偿,确保自身利益不受损害。而在二级市场,一旦买入业绩下滑的股票,就类似于踩到地雷。

3、起点和终点不一样,导致利益的一致性出现严重差异。PE机构与上市公司管理团队的利益是一致的,往往把上市当成最终目标或者是阶段性事业目标的终点,因此,PE入股时,与管理团队一道共同努力,奔向上市。而二级市场买入股票时,已经是上市公司管理团队奋斗的终点了,减持套现自然在所难免。

4、由于一旦投资就不可能马上退出,所以,PE投资能够被动帮助投资者克服人性的弱点,让投资变得简单清晰,不再受情绪和噪音的影响,这使得PE投资变成真正的投资。而证券投资必须再进行判断和选择,更难以控制情绪。

在选择优质私募股权产品的层面,基金选择投资的行业,注重该行业未来能否高速成长(一般在30%以上的增长率),将对基金的整体收益率带来决定性的影响;其次,选择优秀的管理人,一支优秀的基金是由经验丰富的决策人加上充满执行力的团队构成;优先选择PE类产品,PE基金产品作为股权投资市场主力的产品,在市场占比约60%。

另外,从时机选择来看,当前PE投资相较于VC及天使投资的赔率更优。中国过去10年经济高速的增长,尤其是互联网产业的飞速发展,带来了很多投资机会,尤其是基于移动互联网这波浪潮,诞生了诸多独角兽,如小米、今日头条、美团等等,此前做此布局的VC基金也享受到了丰厚回报。

恒富金融集团作为综合型金融服务企业,过往投资多个独角兽级别股权项目,如京东金融、京东物流等优质投资项目,以及投资德泓国际、电科海立等成长性项目。

恒富金融研究院研究员表示,近几年,随着多层次金融市场的快速发展,以及国家鼓励间接融资向直接融资的转变,股权投资呈现爆发式增长的态势。特别是 2 018 年股票、债券市场的跌跌不休,货币型基金的收益率越来越低,房地产的限购限贷,各种投资途径都受到了或多或少的限制,在这种情况下,没有受到限制的股权投资无疑是一个投资理财的好方向。

龙艺佳

恒富金融集团总裁

恒富汇通投资总裁

浙江大学 互联网金融学博士

纽约大学 金融工程硕士

恒富金融集团总裁龙艺佳认为,股权投资的光环很大程度上来自于其竞争力十足的投资回报,根据我们对过往10年公开数据的整理统计,扣除基金管理费、业绩提成等费用,同时考虑资金使用效率等因素,股权投资的回报率高达20%左右,比股票、债券、大宗商品等各类资产高很多,这其中的原因除了一级市场二级市场根本性的不同,还有PE的4大运作规则也保障了LP的利益。因此,在外部环境和内部机制的共同作用下,未来数年私募股权投资基金都将会是高净值人士优秀的投资标的。