云集IPO:社交电商迎来上岸季

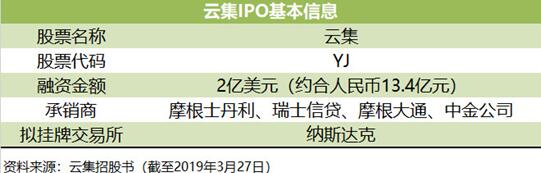

3月22日,云集向美国SEC提交了上市招股书,申请在纳斯阿克交易所挂牌上市,股票代码为“YJ”。5月3日,云集在杭州和纳斯达克两地敲钟,IPO首日股价开盘报13.5美元,较IPO价格11美元涨22.73%;盘初最高触及15.80美元,市值逾33亿美元。

招股书显示,云集计划通过首次公开募股(IPO)募集最多2亿美元资金,融资资金将主要用于拓展公司业务运营、建设技术基础设施,以及提升平台服务能力。募集资金将主要用于增强和扩展业务;加强技术能力;扩展和改进物流设施;包括运营资本和潜在战略投资以及收购在内的一般企业用途。

创办三年云集成绩斐然

招股书数据显示,虽然2016年云集的GMV还不到20亿元,但2017年就达到了96亿元,一年之内翻了近5倍,2018年的GMV更是高达227亿元。相比2017年,其2018年的GMV同比增速高达136.46%;三年完成的总订单量也分别达到了1350万、7580万和1.53亿。

同时,2018年云集总收入达130.15亿元,相较2017年64.44亿元的全年营收,同比增速达101.97%。云集累计付费会员人数分别约为290万和740万,同比增长155%。

创造云集模式的会员电商

脱胎于微商的社交电商模式,比微商的操作难度要复杂得多,供应链、产品、运营、增长裂变、社群、金字塔组织体系、培训各个环节都很重要。根据 ICC 统计数据,2018 年中国社交电商市场总规模同比增长152%达到 5,474 亿元。

在社交电商的基础之上,又走出了小红书为首的内容社区模式、爱库存为首的去库存模式等多种新的细分模式,而在云集CEO肖尚略看来,会员电商将是未来社交电商的主流形态。

用户缴纳365元的平台服务费即可成为店主,店主可以邀请其他新人注册并成为店主,发展出160名新店主后(直接邀请30名和间接邀请130名)可成为导师。由你发展出的各种成员达到1000人后,成为合伙人。

获得返利是从至少成为导师开始的,店主级别每发展出一名新成员无法获得返佣,但你直属的导师可从365元的平台服务费中抽走170元,直属合伙人再拿走70元。且店主在云集微店消费时,公司将返还给你的直属导师和合伙人15%的销售利润。

至2016年3月8日,云集微店在全国范围内的店主达到了316735人,其中缴纳365元平台使用费的店主310221人,导师1805名,合伙人167名,共收取平台服务费1.13亿元。

2017年,云集因涉嫌三级分销,被杭州滨江区市场监督局处罚958万元。微信也表明了态度,云集的微信公众号、服务号被永久封禁。遭到处罚的云集马上进行了调整,“店主、导师、合伙人”的架构变成“店主-主管-经理”。

在该模式中,店主依然没有返利,但是能够获得返利的主管与经理阶层会与云集签署劳务合同,成为云集工作人员。主管和经理通过团队纳新获得的返佣被称为“培训费”,由公司支付并统一发放。

由此,云集成功规避了法律对传销模式的界定原则。根据传销的法律界定是“人员在三十人以上且层级在三级以上”,调整后所有层级虽然还是一层层发展而来,但人员进入相应层级后都直接与云集方面对接,只剩一个层级。

会员是云集平台的主要参与者,也是云集大幅增长的推动力。在收获庞大的用户之后,云集想要通过付费会员的形式,提高用户的黏度和复购率。招股书中提到,2018年,云集66.4%的商品交易总额来自会员购买,其余来自非会员购买。同时,云集用户的复购率高达93.6%。

顺风顺水的前方也有暗礁

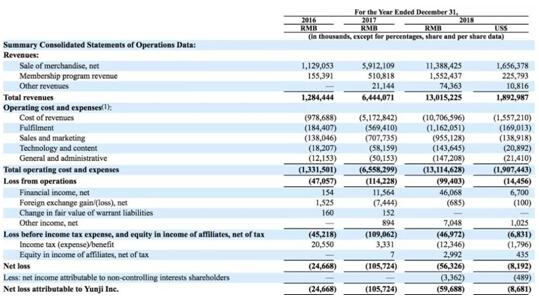

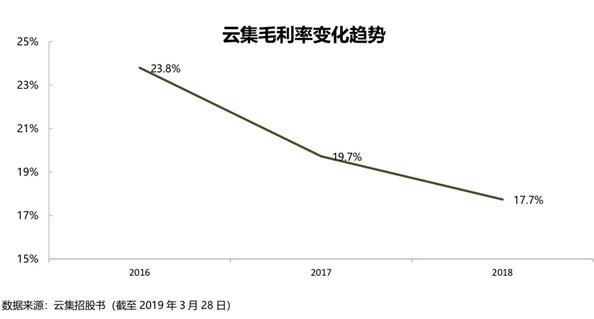

招股书公布的数据显示,伴随着营收规模的快速增长,云集的营业成本(Cost of Revenues)也在快速上扬,且增长速度超过总营收。2016/2017/2018年的营业成本人别为9.8亿元、51.7亿元、107.1亿元,2017/2018年同比增速分别为429%/107%,对应的总营收增速分别为402%/102%。

由于营业成本快速增长,云集的毛利率也相应走出下降态势。2016/2017/2018年,云集的毛利率水平分别为23.8%,19.7%和17.7%。已呈现出明显的逐年递减趋势。

这是云集的自营模式使然。对于走精品路线和高门槛的云集来说,消费者对该品类的品质要求较高,若非官方采购,除了平台方就难以把控商品品质和来源,从而难以保证消费体验。自营模式的优点在于能够把控商品源和定价权,但缺点在于还需要掌控仓储、物流、售后等环节,模式较重,需要云集自己来背存货。

扩展品类成为会员电商未来发展的一大趋势,每日一淘已经踏上了扩充商品SKU的道路,开始涉足家电、日百等品类。据悉,云集也已在近期开放了三方平台,未来可以迅速覆盖到更多品类。汉高、环亚集团、伽蓝集团、欧诗漫、舒客、纳爱斯、阿道夫、蒙牛、伊利、良品铺子、三只松鼠等40余家国内外一线美妆、食品品牌都已与云集签订战略合作协议。

为提高毛利率,将一部分营业成本转移到三方平台或许可行。但是在这方面,云集面临着的竞争对手将更加强大。不说传统电商阿里京东,快速蹿红的如拼多多和小红书为首的内容社交电商已经先走一步甚至很多步,此时尚未扭亏为盈的云集要想在内容建设和第三方平台引进上大规模投入恐怕会有相当吃力。

说到亏损,值得注意的是,这三年,云集一直处于亏损状态。营业亏损数据方面,2018年为9940万元,2017年为1.142亿元人民币,2016年为4706万元。净亏损数据方面,2018年为5632万元,2017年为1.057亿元,2016年净亏损则为2467万。

云集在招股书中表示,公司未来也无法保证能从经营活动中产生净利润或正现金流。因为当前市场发展仍处于较早阶段,为了保留现有用户、持续吸引新用户,云集可能需要将更多资金投入于激励措施,但这样又会让经营业绩持续受到较大的压力。

而最让云集感到棘手的问题,在于其分销电商的血统,只要谈及分销电商,就很难规避一个难堪的问题,如何完全摘清与传销的关系?

云集不是唯一一家为分销模式买单的电商,环球捕手、达人店也先后受到惩罚。但社交电商的“史上最贵学费”发生在今年“315”过后,花生日记因涉嫌传销受到广州市工商局行政处罚,罚款+没收违法所得共计7456万元。但对于他们来说罚款金额还不是最大的伤害,而是企业形象在大众印象中与传销挂上了钩,这才是最致命的。

挨了一记罚款之后,云集的应对措施中,一是减少分销层级,与高层级人员签订合同,绕开法律上对传销的定义;二是减少流量拉新,转为半封闭半开放式平台,从而进一步提高用户忠诚度与粘性,提高固定用户分享次数、增加购买频次,绕开大众观念上对传销的印象。2018年,有66.4%的交易额是由会员自购完成的,仅有64.7%的会员有着分销行为。

云集成功背后的正确选择

与较早实现上市的拼多多不同,云集一开始走的就是精选+高门槛的路线。通过对用户数据和历史交易情况的积累,平台可以不断的优化特卖商品的种类、结构和促销时间。此外,云集采取用户与制造商直接对接的模式(C2M)也帮助了供应商开发新的个性化产品,以更好地对应用户的喜好。某些情况下,云集还与不同的制造商合作开发自有品牌产品。这些都体现了云集在打造以“精选”作为主要特征的电商方向的努力。

与其高额的营业成本相对比,云集的获客成本在社交电商领域却低得惊人。纵观整个社交电商行业,尤其是发展初期需要积累大量用户数量的社交电商公司,市场营销费用在整个运营成本中都占据着重要位置,同为社交电商的拼多多,营销费用几乎花去了其100%的收入。与拼多多相比,云集花给市场营销的钱可谓“九牛一毛”。截至2018年,市场营销费用占总营收的比重由2016年的10.7%下降至7.3%。2017/2018年的获客成本分别为人民币42元、41元,稳中略降。

2018 年,云集总营收达到人民币 130 亿元,同比增长102%。其中商品销售收入为114亿元,同比增长93%,占总营收的比重高达88%。第二大收入来源会员计划收入为 15.5 亿元,同比增长204%,占总营收的比重由2017年的8%提升至12%,其他收入为7440万元。

三大收入来源中,会员计划收入的增速保持的最为稳定,2017/2018年会员收入增速分别为229%/204%,相比其他收入,表现出了较为稳定的增长动力。此外,会员数量的增长一方面也会带动商品交易的增加,从而有助于商品销售收入的增长。更别说还是用户粘度和忠诚度更高的会员制。

总的来说,作为会员电商赴美IPO的第一股,云集的上市之路也备受关注。可以看到,云集有自身无法替代的优势,也有一些尚未解决的隐疾,而这些优势与问题都是由于其创新模式所自带的。IPO之后,有了充足的资金加持,云集或将迎来更加广阔的发展空间。

作者:沙水,互联网观察家。合作交流可添加微信:shashui007。