生鲜电商与速冻品消费或催生千亿冷链增量,顺丰冷运专项研究

突如其来的疫情,彻底打乱了第一季度的生产和生活节奏,对城市米面粮油、生鲜物资的提供提出了巨大挑战。

尤其是在疫情严重的时期,物资配送问题更是层出不穷,“有货无车”现象屡见不鲜,农民货物卖不出去,市民生活物资得不到供应,我国冷链物流“短板”凸显。

农业农村部关于加快农产品仓储保鲜冷链设施建设的实施意见,目标以鲜活农产品主产区、特色农产品优势区和贫困地区为重点,到2020年底在村镇支持一批新型农业经营主体加强仓储保鲜冷链设施建设,推动完善一批由新型农业经营主体运营的田头市场,实现鲜活农产品产地仓储保鲜冷链能力明显提升,产后损失率显著下降;

商品化处理能力普遍提升,产品附加值大幅增长;

仓储保鲜冷链信息化与品牌化水平全面提升,产销对接更加顺畅;

主体服务带动能力明显增强;

“互联网+”农产品出村进城能力大幅提升。

我国冷链需求潜在爆发点探讨:生鲜电商与速冻食品消费

前文华创证券分析师分析中外比较中,我国冷链需求预计处于可比的快速增长阶段。

但从下游需求分布看,华创证券分析师认为最可能出现爆发点的潜在推动力为:生鲜电商与速冻食品消费。

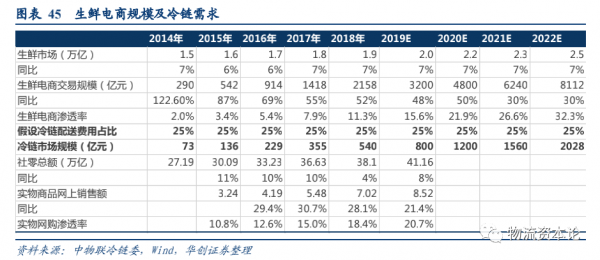

生鲜电商的机遇期会激发冷链需求快速增长,预计三年提供千亿冷链规模增量

华创证券分析师预计生鲜电商交易规模2020 年或达到 50%的增速,此后两年维持 30%的增长,则 2022 年交易规模突破 8000亿元。

假设冷链配送费用占比25%,则对冷链市场需求将从2019 年的 800 亿提升至 2022 年的 2000 亿左右,三年维度提升 1000 亿规模。

特别的:疫情影响下,生鲜电商为保障居民日常生活做出了贡献,更为重要的是,对于生鲜电商(含生鲜类APP)而言,是一次极好的推广和消费者培育。

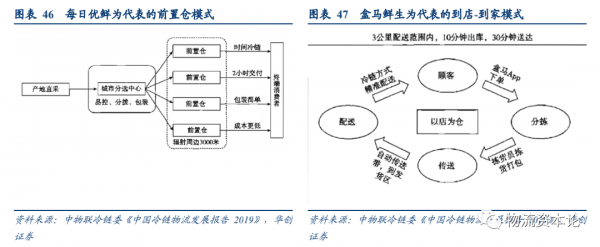

目前活跃的生鲜电商、生鲜APP 主要包括:

以百果园、每日优鲜(腾讯投资)、叮咚买菜为代表的垂直类,通常采取前置仓-到家模式运营,以及以盒马鲜生(阿里旗下)、超级物种(永辉旗下)等为代表的到店-到家 O2O 模式,此外还包括综合类平台美团、天猫、京东等。

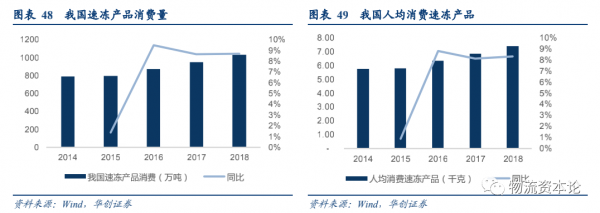

长期看,速冻产品消费或同样可催生千亿冷链需求

2018 年我国速冻品销量达到 1035 万吨,同比增长 8.72%,但人均速冻消费相比较海外有较大的提升空间。

假设冷运物流费用为单吨2000 元左右,则当前速冻食品冷运规模约 200 亿,占冷运市场的 10%左右。

测算:假设我国人均从不到10 千克提升至日本当前的 20 千克,同时假设冷运物流费用单吨 2000 元,则市场规模将提升至 560 亿,约 300 亿的增量,若长期可提升至人均消费 50 千克,则可催生千亿级别以上的冷链市场需求。

因此综上所述:

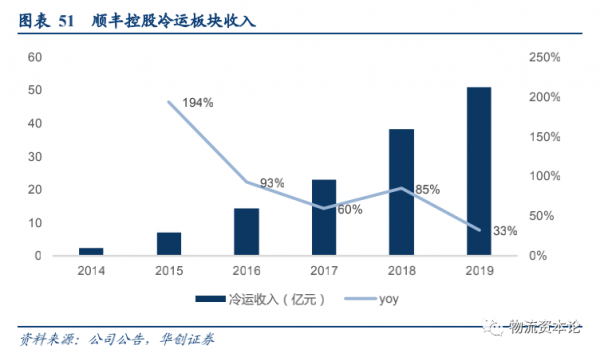

3-5 年的维度看,生鲜电商推动的冷链配送市场规模可达到 2000 亿,而冷冻食品至少参考日本达到 560 亿规模,两大市场增量预计在千亿之上(双方之间或有交叉),龙头公司若达到份额 10%,增量收入在百亿,意味着仅这两项增量需求即可催生食品冷链行业在 3-5 年即会出现百亿营收公司,(目前营收最高的顺丰冷运2019 年收入约 51 亿,其中食品冷运预计过半占比)。

顺丰控股:冷运业务位列我国百强榜第一,多业务协同料助力持续领先

顺丰食品冷运:快速增长的潜力业务

顺丰控股的冷运业务从大类上划分为:生鲜速配、食品冷链、医药物流。

天眼查数据显示,1993年,顺丰诞生于广东顺德。2016年12月12日,取得证监会批文获准登陆A股市场。

如前所述,华创证券分析师本篇报告主要探讨食品冷链,即顺丰的生鲜速配与食品冷链业务。

顺丰冷运起于生鲜速运以及大闸蟹专递两项传统产品。

在顺丰上市说明书中披露业务结构,2015 年公司食品冷运业务收入 7.02 亿,其中生鲜速运 4.2 亿收入,大闸蟹专递 2.84 亿收入,增速分别为 705%及 52%,票均收入分别为 39及 35 元。

高品质运营:国内冷链企业百强榜第一名

前文所述国内冷运市场分散,市场参与者主要为众多区域性或地方性的冷链企业,同时也存在冷链技术不成熟、执行标准参差不齐等问题。

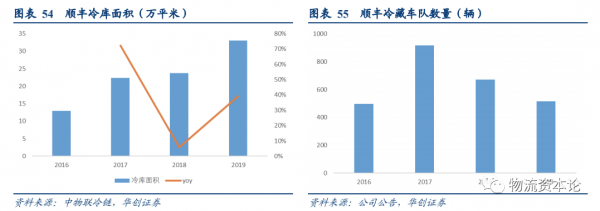

顺丰控股是国内首个初步建立全国性冷链网络的物流公司,网络覆盖具备绝对优势。

公司年报披露:2019 年 12 月 31 日,国际认证机构 BSI 正式向顺丰冷运颁发了国内首家物流企业 ISO22000 食品安全管理体系国际标准认证证书,意味着顺丰冷运食品安全质量保障能力处于行业领先地位。

同时在中物联冷链委颁发的2018 年中国冷链企业百强榜,公司位列第一。

公司业务已覆盖食品行业生产、电商、经销、零售等多个领域,主要客户有:大希地、绿雪生物(卡士酸奶)、小南国、朴诚乳业等。

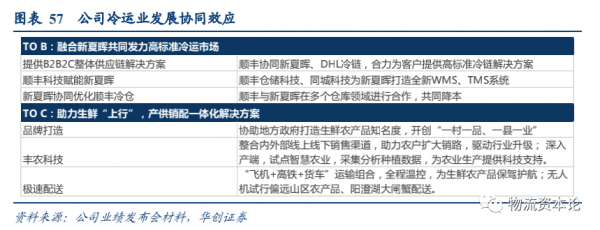

并购助力公司业务协同发展提升竞争力

公司于2018 年 8 月及 2019 年 2 月,分别完成对美国夏晖在中国内地、中国香港和中国澳门地区冷链业务以及德国邮政敦豪集团在中国内地、中国香港和中国澳门地区供应链业务的收购,建立了顺丰新夏晖及顺丰 DHL 业务。

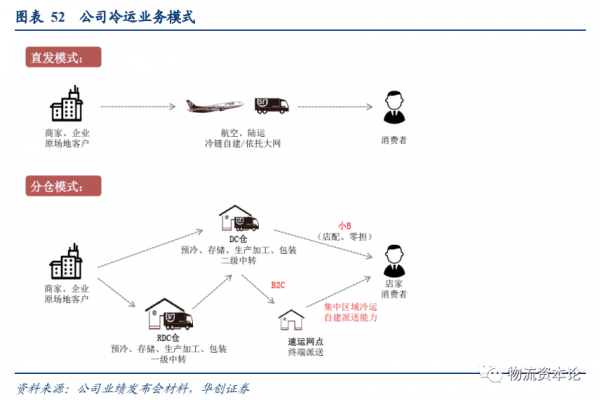

融合协同发力高标准冷运市场

新夏晖拥有专业、高标准的综合冷链服务能力,在B 端大客户服务优势明显,而顺丰拥有 C 端的大网资源,未来能够实现优势互补,双方的合作也将面对更开放的市场,将业务扩展到更多中高端客户群体。

截止2019 年底,新夏晖拥有位于 21 个核心城市的 38 座高效运行的冷链物流中心,以及上千条运输线路。

华创证券分析师认为公司竞争优势:全链条、强网络、多重业务协同。

附:华创证券分析师从业务环节、网络覆盖、一体化解决方案角度,将公司与中国冷链物流行业前10 强进行了对比。

估值探讨

此前华创证券分析师认为对顺丰分部估值,对新业务参考一级市场以2 倍 PS 给予估值,如冷运业务,我们估值约 100 亿。

综合前述报告内容,华创证券分析师认为我国冷链市场中,生鲜电商与速冻食品两大业态会催生千亿冷链需求增量。

假设龙头企业在增量中占比10%,即可百亿收入,假设参考成熟期企业营业利润率,至少毛利 5 亿以上,净利 3 亿以上,若给予30 倍 PE,即价值 90-100 亿市值。

故华创证券分析师认为顺丰食品冷运业务是至少90-100 亿市值,相比较华创证券分析师此前对冷运业务整体(食品+医药)百亿的估值应予以提升。

风险提示

受限于中外消费习惯等差异,冷链市场实际发展增速与空间低于预期;经济大幅下滑导致消费下行。

冷链设备是冷链行业最具核心的部分,特定的冷链设备对应特定的冷链环节。

冷链行业由生产与加工、贮藏、运输与配送、销售终端几大主要环节构成,每个环节均需要配备相应的制冷设备和质量监控管理系统。

冷链设备的主要上游原材料和零部件是钢材、压缩机、型材玻璃、蒸发芯体、黑白料(异氰酸酯、组合聚醚)、电控系统等。主要原材料和零部件市场竞争充分,不存在供应短缺情形。

冷链设备下游主要是快速消费品行业,包括冰淇淋、乳制品、饮料、速冻食品、冷鲜食品、农产品、医药及生物制品等。

主要应用的终端实体店有超市、便利店、餐饮企业、生鲜电商企业等。

冷链基础设备结构性矛盾突出,冷链产业起步阶段持续时间长。行业内部呈现竞争环境散乱、标准不一、效率低等特征。

从冷链整体流通流程上,冷库结构性供需不足,人均冷库面积较低,冷藏车保有量空间巨大。

贯穿冷链产业的“最先一公里”到“最后一公里”是最终发展目标,而低水平的建设发展,会促使不符合市场竞争需求的冷链设备淘汰,市场自我调节机制下,系统化程度高、功能齐备的冷链设备需求还将快速增长。