对标Shopify,微盟、有赞在线上运营和商户等方面哪些更需要提升?

当第一次在Shopify上推出自己的电子商务网站时,大多数电子商务卖家都会带着对产品价格、运输策略、本地企业和类似Shopify商店的评论的研究。然而,你真正的竞争可能比你想象的要大得多。

像亚马逊和沃尔玛这样的市场平台,都有大量的预算来吸引、转化和留住在线购物者。这些预算的作用是吸引来自世界各地的数以百万计的在线购物者。

许多用于激励购物者在在线市场上玩耍和停留的功能和策略都可以轻松复制到您的Shopify商店中。

更好的是,这些销售渠道的许多负面特征很容易通过在您自己的网站上销售来克服 - 让您能够同时吸引市场转换和怀疑者。

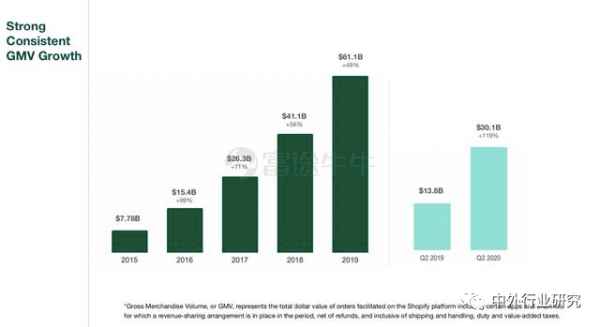

Shopify的商家解决方案在Q2实现了同比119%的突破性增长,占收入比重达到了72.50%,这主要是得益于GMV的增长和各项服务采用率的提升。

面对COVID-19大流行,持续挖掘卖家需求并提供解决方案,如面对商家的流动性需求,Shopify在Q2首次向英国和加拿大的卖家提供了融资;与快递服务公司Sendle合作,在澳大利亚启动了Shopify Shipping等。

来源:Shopify公司Q2业绩公告

许多SaaS企业由于处于快速扩展的阶段,有相对较高的获客成本和研发投入,因此净利润为负。

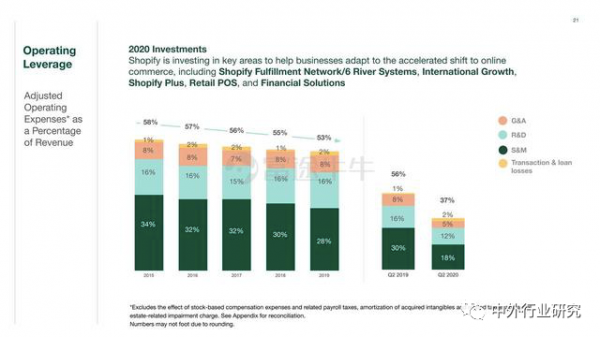

Shopify2019 年全年净利润率在-8%,2020年Q2 由于特殊时期影响下,线下商务拓展和接待无法实现,因此营销费用出现较大幅度下降,由去年同期的30%下降至18%,助力第二季度转亏为盈,利润率达5%。

即使排除特殊时期这一特殊原因所导致的营销费用下降,Q2的管理费用和研发费用率都出现了明显的下降,经营杠杆加强。Q3能否保持这一趋势值得关注。

Shopify——生长于美国互联网电商生态的一站式电商SaaS公司

天眼查APP数据显示,Shopify是为中小企业设计的领先的基于云的多渠道商务平台。

商家可以使用该软件在多个销售渠道(包括网站,手机,社交媒体,市场,实体店和弹出式商店)设计,设置和管理其商店。该平台还为商家提供强大的后台管理和单一的业务视图。

商户在Shopify 注册账号,然后选择免费或者付费的主题模板,介绍店铺信息,上传产品,添加产品描述,设置价格,设置运费,设置收款方式等等。

只需要几分钟时间就可以建立一个比较专业、美观独立网店,并且支持独立域名绑定。

此外 Shopify 还集成了众多免费及付费的 App,可以更好地完善拓展网站销售功能,提升用户购物体验。

Shopify作为工具平台本身不带流量,在Shopify开店后,商户需需要通过内容营销,SEO、Google 广告、Facebook 广告、Instagram 等社交会营销渠道,红人营销,联盟营销等来为自己店铺做推广,赢得订单,Shopify 平台提供多样化的营销手段。

平台功能服务不断强化,近年 Shopify 不断引入和丰富平台功能和配套服务,提高平台客户粘性,例如增加商家 AR/VR线上购物体验功能,通过收购强化仓储服务体验等。

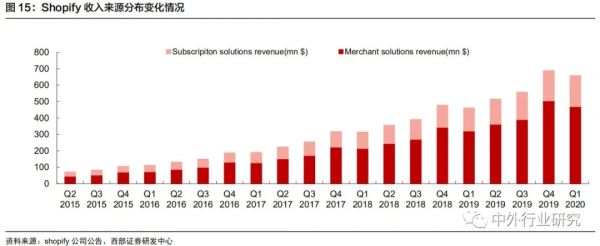

会员订阅服务和商户服务解决方案双轮驱动

目前shopify 收入来源主要包括会员订阅服务和商户服务解决方案。

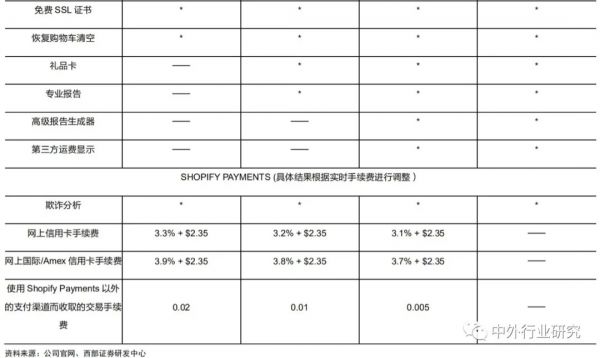

其中订阅服务主要包含基础版本、进阶版、高级版以及Shopify Plus 版本(面向收入规模超百万美元客户),分别对应 29、79、299 和 2000+美元的月度会员费,对应不同等级会员服务。

另外,公司还推出有精简版套餐(Shopify lite),月费定价仅为 9 美元,针对已经拥有网站并且只想在某些国家/地区使用更高级的 Shopify 功能进行更新的解决方案的商户,不提供独立建店铺的功能。目前 SaaS 服务收入占到 40%左右,逐年在下降。

根据Shopify 最新财报数据,2020年 Q1 公司实现订阅服务收入 1.88 亿美元,同比增长 33.58%, 自 2015 年以来公司营收保持相对高的增速,但逐年有所放缓。

值得注意的是公司订阅服务构成中,除了基础付费套餐收入外,增值服务类(如商户在Shopify 平台购买主题、APP 等)、Shopify Plus 业务收入占比在不断提升,截至 2020年 Q1,Shopify Plus 和增值服务收费比重分别占 24%和 13%。

Shopify会员套餐内容与国内大体相同

单价比较看,不考虑年费超过2000+美元的 Plus 套餐,Shopify 基础版、进阶版套餐年费总额低于国内同行,其定位品牌客户的高级版本的单价则基本与国内同行相当。

由上述表格可以发现,国内外该类工具套餐提供的基本服务基本相同,但是相比国内而言,Shopify 提供给商户的套餐选择更多,并且支付环节更加完善。适合不同种类店铺进行选择。

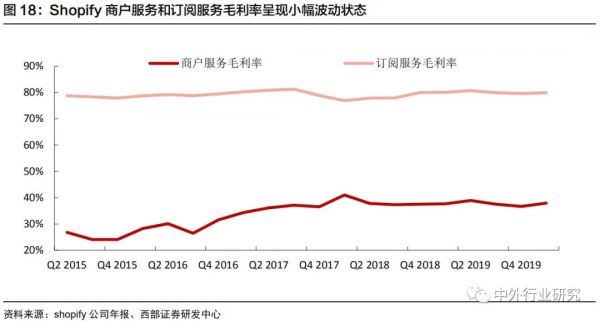

订阅服务毛利率高位保持,商户服务类业务毛利率不断提升

订阅服务业务毛利率作为典型的SaaS 服务,其成本主要提供业务对应的主题和域名注册费用/信用卡费用/第三方基础设施托管费用等,毛利率历年来保持在 80%左右的高位。

商户服务成本主要是支付成本、仓库存储、运输,拣配,包装和订单准备等,业务毛利率相对较低,但逐年有所提升。

Shopify 在订阅服务之外,面向平台商户提供更全面、多样的商户服务,主要包括有支付、物流、仓储、金融以及 POS 机硬件销售等业务。近年来保持 50%以上的高速增长态势,目前收入占比已经过半。

其中,支付业务是商户服务的主要内容。Shopify Payments 提供支付渠道,平台与 Stripe 合作,集成了信用卡支付系统,并从支付交易额中收取交易费用,与信用卡系统分成(构成支付业务的成本项),交易费用率一般在2.4-2.9%之间,毛利率水平相对较低。

另外,对于未通过Shopify Payments 的交易,平台收取交易金额的0.5%-2%不等的费用。

2019 年 Shopify 支付业务 GPV 约 260亿,以 90%的商户服务收入作为支付业务收入估计,则对应货币化率约为3.63%.

物流方面,平台与多个物流公司合作,商户在平台上选用物流服务可以享受不同比例的折扣,同时,平台中提供物流信息管理功能;

金融服务方面,Shopify Capital 提供商户供应链金融服务;仓储方面,2019 年公司宣布建设自己的仓储系统,并宣布收购自动化仓储解决方案厂商 6 River System。

微盟、有赞VS Shopify:中美电商SaaS均高度依赖销售费用投入,Shopify相对发展更成熟

通过对比Shopify、微盟、有赞收入构成,可以发现微盟、Shopify 的纯工具收入在减少,而有赞纯工具收入的比例在上升,但是整体来看三者的纯工具收入都在占收入 50%上下。

有赞、微盟和Shopify 的SaaS 的毛利率都在 70%以上,可见三者的主要利润来源是来自工具。

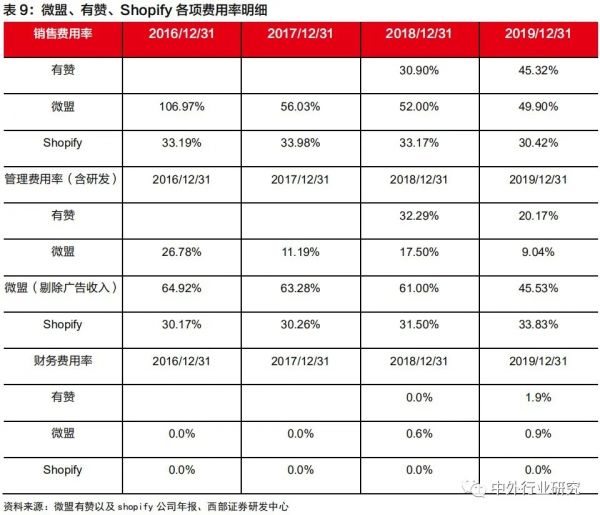

国内外厂商均高度依赖销售费用投入,目前中国厂商费用率水平更高

历年来,公司销售端投入较高,增速水平基本与收入端持平,也远高于公司研发和行政费用,2020年 Q1,公司销售费用率达到 32.95%。

2019 年全年值约 30%左右,相比 2015 年的 34%有所下降,但仍处于高位。

其销售费用主要是人员开支、市场营销活动费用、合作伙伴商户推介相关费用。

其中 Shopify Affliate Program 公司通过生态合作伙伴通道来获客,商户通过合作伙伴专属链接/通道前往 Shopify 平台注册付费,合作伙伴将可获得 58 美元,对于注册购买Shopify Plus 的新商户,引介的合作伙伴可获得 2000美元的返点。

截至2019 年 12 月 31 日,有赞的销售费用率由 2018 年 12 月 31 日的 30.90%增加至 45.32%, 而微盟和 Shopify 分别由 52%和 33.17%下降至 49.9%和 30.42%。

这在一定程度上表明了微盟和 Shopify 已经开始将费用用于其他方面的投入,例如研发,厂商处于快速发展阶段,目前还更加关注销售端的运作。

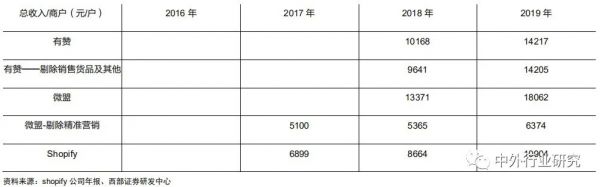

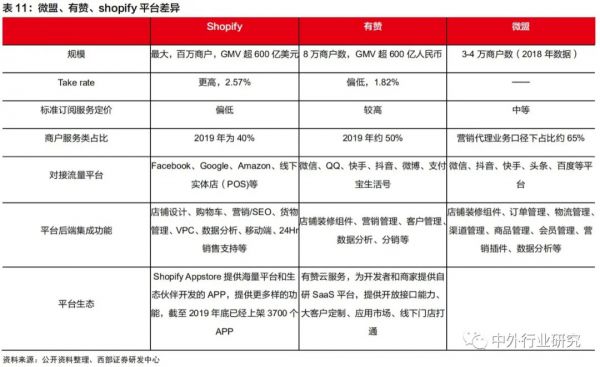

Shopify单商户交易规模相对较低,中美同行均持续亏损

商户数量规模看,Shopify 为国内同行 10倍以上,其中 Shopify Plus 商户数截至 2019 年为7100户,占比小于 1%;GMV(总交易额)规模看,Shopify 为国内同行的 4-5 倍。

单商户的交易额规模逐年明显在提升,但国内厂商该指标远超Shopify。Shopify 百万商户中交易量较小的客户数量占比大,但 GMV 贡献则主要来自使用高级版和 Shopify Plus 的大客户。

尽管单商户GMV 更低,Shopify 以总收入/商户数计算的 ARPU(总收入/商户数)值与国内同行相比略低,但基本接近,而 take rate(总收入/GMV)则明显更高。

高毛利、高费用投入的SaaS 服务模式下,公司目前尚未实现持续盈利只有 2019 年第四季度单季度盈利。

经营现金流表现总体优于净利润,一方面SaaS服务现金流入与会计收入确认之间存在时间差,另一方面,公司有较大规模的股权激励费用为非付现成本。

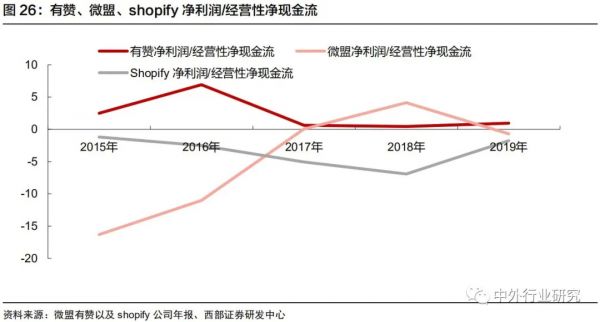

对比中美两国SaaS 产品,可以发现整体都处于亏损状态,其中,2019 年除了微盟净利润为正数 3.1 亿元以外,Shopify 和有赞在 2019 年净利润分别达到-8.63 亿元和-5.91 亿元。

不仅如此,国内两家 SaaS 厂商的经营性现金流为负,代表着两家厂商的商业信用面临挑战。

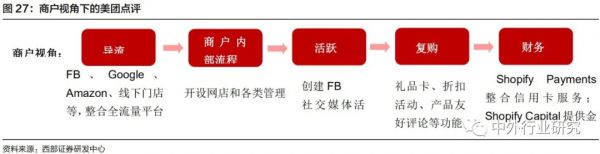

Shopify 相对于国内的 SaaS 厂商来说,运营体系更加成熟,变现率更高,从导流到最后的财务,每个环节都有完整的体系模块,仓储和物流是 shopify 的一大亮点。

中美对比小结

电商生态是对国内电商SaaS市场规模的主要制约

西部证券分析师认为中美电商环境的差异,如中国电商生态之间的封闭性,除微信外几乎所有主要生态都自带第一方电商SaaS 平台,使得中国电商 SaaS 公司基本上只能在微信体系内纵向发展,但基础工具的规模效应可以参考美国 Shopify 公司。

Shopify 的增长驱动力来自规模和 take rate 增长。规模来源于商户数增长、商户交易额增长,take rate 提升则来自增值服务的增加,均需要公司不断优化性能和完善功能,同时依赖市场销售能力。

因此,高销售、研发投入不可避免。高额投入压力下,Shopify 目前仍在亏损,但随着用户规模、客户交易规模提高,规模效应下,费用率水平逐步有所下降,净亏损规模相比收入规模逐步收窄,2019 年净利润率为-6%左右,对比 2015 年为-9%左右。

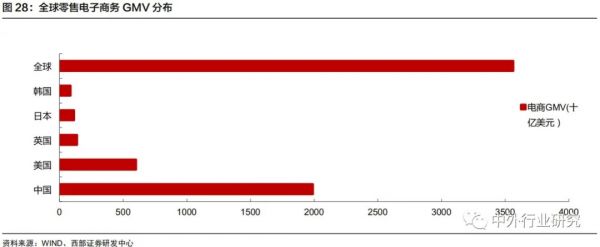

eMarketer 估计,2019 年全球零售电子商务销售额将达到 3.563 万亿美元,中国零售电子商务销售额达到近 2 万亿美元,超过全球总销售额的一半,美国零售电商销售额预计达到 6000亿美元。从电商市场总规模看,中国远超包括美国在内的其他国家。

国内电商SaaS 厂商目前的总 GMV 规模远小于 Shopify,主要是 Shopify 能够连接海外多个流量平台,而国内两家电商 SaaS 厂商主要基于微信、短视频生态,目前微信电商生态在国内整体电商中的比重较小。

以公开数据披露的微信小程序 2019 年 GMV8000亿计算,仅占国内电商 GMV 6%左右,未来微信生态电商基本盘的增长,将是影响这些厂商成长天花板的重要因素。

发展产业链延伸增值服务提升变现率是中美SaaS产业共同趋势

中美厂商变现能力对比分析:Shopify 单商户 GMV 水平低于国内同行,但 Shopify ARPU 值基本与国内同行接近,整体 take rate(收入/GMV)更是明显高于国内同行。

尽管 Shopify 面向大量交易额规模更小的商户,但这些商户对云服务付费意愿却明显较高,与国内外云计算渗透大环境差异有关。

Shopify take rate 本身也在逐年提升,考虑到基本套餐的价格相对固定,take rate 增长主要来自 plus 套餐、各类增值服务的快速发展。

可比数据看,近年来效仿 Shopify 发展路径也在做产业延伸服务的有赞,剔除一般贸易收入的 take rate 亦有提升。

Shopify正在抓住商家线上销售以及多渠道销售需求的快速增长这一趋势,并且快速转化为业绩成果。

除了自建站,Shopify积极拓展销售渠道,引入了Facebook Shops渠道,使Shopify商家可以在Facebook和Instagram中自定义和销售店面,同时直接在Shopify中管理其产品,库存订单和履行。

与另一大电商巨头Walmart 达成合作帮助中小电商卖家进驻Walmart,以对抗共同的敌人Amazon。

而进入Q3,Shopify宣布了与加拿大政府合作的「Go Digital Canada」计划,帮助加拿大小型企业实现线上销售以及提供免费的邮件营销服务。

当然,与业绩增长相伴随的是持续高涨的股价,目前来看,特殊时期的持续流行还将持续一段时间并利好电商行业。

注:本文内容主要摘自西部证券研究所 中外行业研究整理推送