财报前瞻:Meta将走到抄底时刻,一季度报告或成观察点

投资论文

Meta Platforms, Inc.预计将公布其业绩。然而,随着FB股价跌破3月份的底部,投资者已经准备好迎接另一个令人沮丧的表现。此外,几个分析师最近的评论也不尽如人意。

然而,我们认为这样的悲观情绪为该股下周的盈利奠定了非常好的基础。虽然该股的疲软势头对短期交易者来说是有风险的,但从长期角度来看,我们喜欢这种设置。Meta的基本面仍然强劲,而且它仍有望成为仅次于谷歌的第二大数字广告公司。该股看起来还将测试一个潜在的熊市陷阱,因为做市商借机冲走了弱势持有者。

我们讨论了为什么FB的股票在进入其收益卡时仍然是一个买点。

它可能会对Meta造成超过100亿美元的冲击

Meta公司强调,由于苹果公司的应用程序跟踪透明度框架对其目标和归因的影响,它可能会受到100亿美元的打击。然而,据.Net报道,最近的估计是,Meta的收入预计将超过100亿美元。Meta的收入预计将受到128亿美元的影响,约占其22财年收入的9.7%。我们同意这比Meta的最初预测有明显的增加。而最近来自街道的负面评论也印证了这种悲观情绪。

此外,最近的检查表明,Meta公司在Reels的货币化方面仍然面临着与广告商的巨大挑战。一些广告商并不相信Reels能提供有竞争力的直接回应ROAS。Adweek报道(经编辑):

广告商并没有进行同样的投资。大多数人没有把大量的时间和金钱投入到Reels,部分原因是它未能推动绩效目标,特别是销售和转换等较低渠道目标。不到5%的媒体预算用于Reels。此外,Reels的点击和刷新指标低于其他所有的Meta广告格式,包括流媒体和feed广告以及故事。

然而,一些广告商对Reels中的参与机会相当满意。他们发现,Reels"可以推动相当水平的受众互动,有时比其他Instagram格式更多"。因此,它仍然是广告商可以利用的一个相当有效的顶层品牌意识工具。尽管如此,Reels的货币化仍将是一项工作。鉴于Spotlight的时间窗口很短,甚至Snap也仍在摸索如何有效地实现货币化。然而,Snap首席执行官Evan Spiegel强调,它看到了Spotlight提供的参与机会。他明确表示:

我们实际上看到了一种非常令人兴奋的现象在Snapchat上起飞,创作者正在使用Spotlight,并将视频发布到Spotlight上,试图获得更多的传播和吸引更多的用户来观看他们的故事。因此,我认为这将是另一种伟大的方式,我们可以真正为创作者服务,继续深化Snapchat的内容体验。

因此,FB的投资者不应该对扎克伯格和团队在此期间期望太多,因为FB继续建立其Reels产品。再加上数字广告市场的宏观逆风,因欧洲的前景疲软而恶化,我们可以理解为什么一些投资者离开。

但是,Meta可能在2022年见底

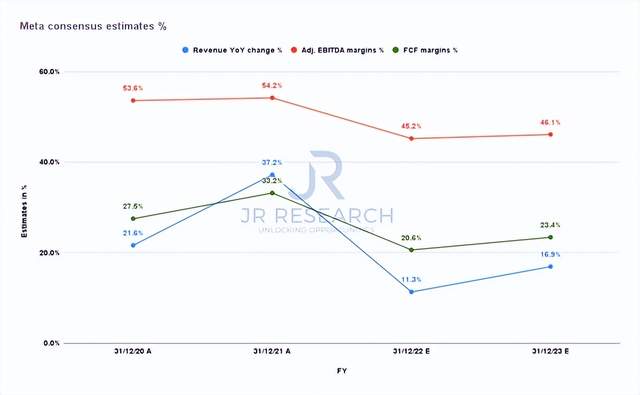

Meta公司的共识估计%。

共识估计最近被下调,以反映Reels和宏观逆风。然而,Meta的盈利能力预计仍将保持强劲,尽管它已受到重大影响。如上所述,估计Meta公司在22财年E的FCF利润率仍将达到20.6%,低于21财年的33.2%。

鉴于Meta公司的高毛利率,收入的影响会直接流向其底线。然而,Meta也有望在23财年走出谷底,收入增长和盈利能力明显提高。鉴于Meta公司的业务模式,经营杠杆/去杠杆是双向的。

因此,该公司需要重新专注于恢复其货币化引擎,以满足街道的乐观情绪。目前,所有迹象都表明Meta可能会报告另一个重磅炸弹。因此,我们认为这已经导致投资者在看着Netfli的恐怖秀重演后因恐惧而跳楼。

FB股票是买入,卖出,还是持有?

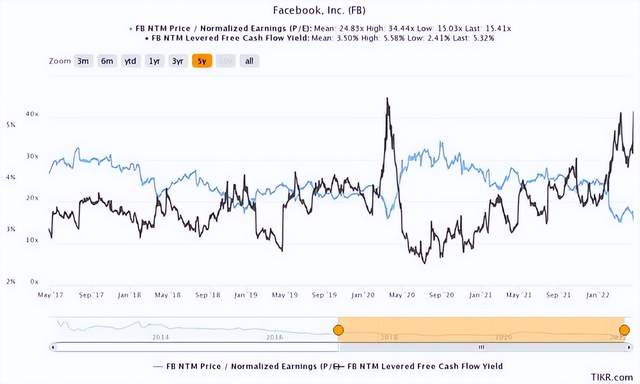

FB股票NTM正常化市盈率和NTM FCF收益率%。

不难看出为什么市场对FB股票变得如此悲观。Meta的FCF盈利能力与Netflix的非常不同。另一方面,FB仍然是一个高利润的FCF数字广告领导者。此外,该行业仍有望实现较快增长。ARK投资公司估计,全球数字广告市场将 ,年复合增长率为11%。

此外,FB股价上次交易时,其市盈率和FCF收益率远低于5年均值。但是,Meta的调整后EPS在22财年可能同比下降11.3%(而美国市场的预期增长中值为11.2%)。因此,对FB股票的打击是很有道理的。然而,我们认为,如果长期投资者错过了最近的3月底,它已经呈现出另一种面貌。

文章来源:美股研究社(公众号:meigushe)旨在帮助中国投资者理解世界,专注报道美国科技股和中概股,对美股感兴趣的朋友赶紧关注我们