当市场看重增长质量,科大讯飞的AI价值如何体现?

文 / 六金

出品 / 节点财经

不久前科大讯飞发布了2021年的财报,2021年营收为183亿元,较去年增长40.61%;净利润为15.56亿元,较去年增长14.13%;扣非净利润为9.8亿元,较去年增长27.54%。但是看到这份答卷后,投资者对于科大讯飞的情绪似乎出现了两极分化。

不看好的,觉得科大讯飞2021年没有延续2020年的增长态势,因为前一年的财报过于亮眼,市场本就对讯飞期望很高。

看好的人,则更希望市场各方抛开对讯飞的刻板印象,仔细观察科大讯飞的增长质量,毕竟在2020年的高基数上,2021年仍然有不小的收获。

/ 01 /

投入产出:如何动态平衡

对于科大讯飞的净利润不及预期,不可忽视的是投资活动,因为截至2021年底,讯飞持有的三人行、寒武纪股票,公允价值较2020年底减少了超过1亿元,2022年一季度还在持续减少。只是现在资本市场情绪不佳,许多公司都在被错杀。

当然了,对外投资只是科大讯飞最表面的花销,从深层来说,其在研发投入和根据地业务的投入上“太狠了”。

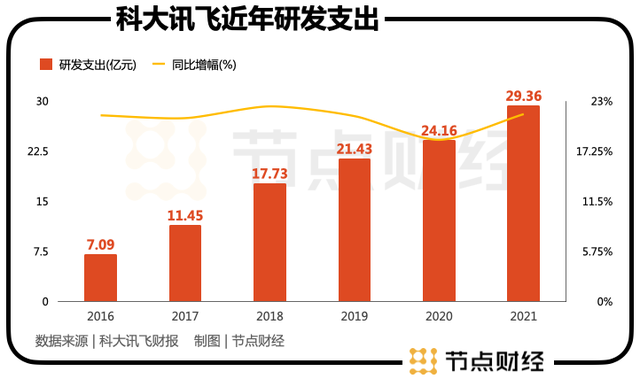

2020年,科大讯飞的研发投入是24.16亿元,2021年在大家都收缩研发投入时,讯飞的研发投入则为29.36亿元,同比增长21.5%;而科大讯飞的根据地业务目前正在“开城拓地”的关头,2021年又支出了7.32亿元,2020年支出则为5.42亿元,同比增加35.06%。

在业绩说明会上,科大讯飞的掌门人刘庆峰还透露了“讯飞超脑2030计划”前期投入在2021年花掉了约 0.5亿元,而且2022年讯飞超脑的投入还会更高,将在1亿-2亿元左右。

从这个投入思路上来看,一家成长型的人工智能公司,现在最重要的还是应用落地、跑马圈地占领市场,大可不必苛刻利润增速。

科大讯飞的处境,就像十多年前的京东,当年京东销售额和营收疯涨时,风投女王徐新曾经评论这类公司正是快速发展的时候,不仅得“舍命狂奔”,而且还“需要子弹”。

当然了,如果细心观察与主营业务最相关的利润指标——扣非净利润就能发现,科大讯飞主营业务2021年在“加子弹”的前提下,扣非净利润还能同比增长27.5%,说明利润增长主要还是依靠主营业务驱动,增长质量还是很符合市场预期的。

还有许多投资者关注了科大讯飞的现金流问题,毕竟在2020年时,其经营性现金流净额突破了历史最好水平,但2021年科大讯飞2021全年经营性净现金流净额为8.93亿元,同比下降6成,不由得让大家“心头一紧”。

从财报中就能看出,科大讯飞在去年年底集中进行了一批票据的偿还,这是影响经营性现金流的主要原因,科大讯飞的总裁吴晓如也解释道:“2021年,银行承兑开具了45.1亿,公司兑现了44.9亿,递延付款只有0.2亿;而2020年和2019年都有数亿元的递延付款剪刀差”。后续这种对现金流的影响就基本会消除了。

递延付款减少,有科大讯飞在2022年想要轻装上路的因素,也有科大讯飞想与供应商建立更稳固关系的因素。

其实在财政吃紧的情况下,讯飞的合同负债(即预收账款)相比2020年有所下降,加之招了不少新员工,薪酬支出有所增加;还有应收账款的小增,经营现金流自然会降低。而从销售回收现金流角度来看,科大讯飞2020年回款占销售收入比重96%,2021年在财政吃紧的情况下,比重为94%。所以科大讯飞的现金流依然健康,而且现金流管理是最需要与公司发展与时俱进的项目,不能看见减少就喝倒彩。

对于科大讯飞来说,在下游原材料价格大涨、市场情绪不高时,也依然要平衡好投入与产出、规模与成本之间的关系,财报中关键数据的健康态势,才是对投资者们的责任。

/ 02 /

脚踏实地:才能摆脱想象

在节点财经研究过的很多AI公司中,投资者在评价公司时除了看报表中的数据外,对于业务模式无一例外都是得靠自己“想象”,这是因为人工智能公司商业化较慢的共性。

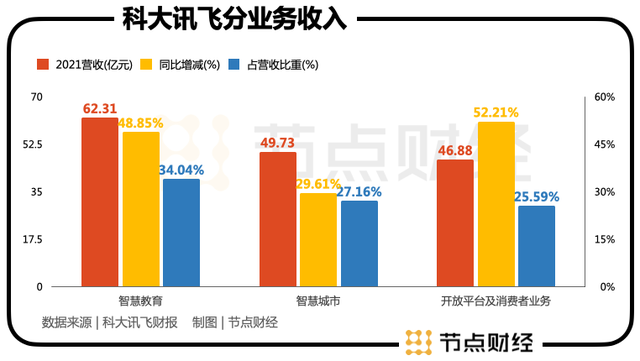

但对于科大讯飞来说,其智慧教育、智慧城市、平台及消费者业务模式,都已经可以“脚踏实地”的赚钱,并且每年为公司带来稳定增长:

例如去年科大讯飞最亮眼的智慧教育板块,营收达到62.31亿元,同比增长48.85%,占收入总比例32.14%,主要得益于G+B+C形成了合围之势。

G端的区域级因材施教项目,讯飞在进一步规模化复制,现在已经在近20个市、区(县)持续落地。此外,智能阅卷技术也在高考中的应用从9个省拓展到12个省;还有英语听说考试,讯飞现在已经累计覆盖14个省市高考、87个地市中考。

B端的以学校为主的智慧课堂,盾飞已服务于8000多所学校,覆盖了约12万名教师,近400万名学生;讯飞课后服务业务已覆盖170多个区县、4000余所学校,可见B端的发展思路,与“双减”政策的契合度非常高。

C端AI学习机的市场价值有待今年持续验证,去年讯飞的学习机用户规模同比增长了40%、复购率从75%提升到90%、京东天猫GMV及销量同比增长200%;今年讯飞计划了70+个直营店和3000+个加盟店,还有低端产品A10上线,高中低端产品都具备,就看宣发助力、提升渗透率了。

目前,讯飞智慧教育业务确定性很高,因为教育在G端不允许试错,讯飞既然有能力拿下这么多单业务,内在实力很受G端看好,据说今年在区域因材施教上,没有别的公司签到单,而且这些订单毛利率也非常可观;另外G、B端客户粘性很高,因为替换成本实在太大;既然G端和B端有讯飞的身影,学生们在学校接触了讯飞的产品,已经被占领过心智,那么C端就更好展开了。

已经在智慧教育板块跑通的GBC模式,还可以在医疗、智慧城市等业务中继续开展。这两个板块和教育比较类似:G端是以政府为主的采购;G端会引导B端的学校、医院、交通企业向讯飞采购;与C端的个人采购形成联动,相互抵消风险、相互促进。

这就是G+B+C的联动的内核,也是刘庆峰所强调的“根据地业务”。加强这部分业务的投入,有利于构建与客户的良性、长期的发展关系,形成科大讯飞穿越经济周期的持续盈利能力。

科大讯飞方面表示,22年根据地业务营收增幅超过60%;而其“十四五”千亿收入目标中,预计有500亿来自于根据地业务。可见,脚踏实“根据地”,拿出生产力,才能摆脱AI企业增长只能靠想象的怪圈。

/ 03 /

两笔订单:寻找非线性增长

除了目前已经能看到稳定收益的业务以外,许多市场人士认为,科大讯飞有可能出现非线性增长,即突然“爆发”的领域有两个——汽车和医疗。

汽车产品在去年的主要体现是飞鱼系统,应用在语音交互上,年报披露,智慧汽车前装700余万辆,按照这个数据来计算,一台汽车的收入仅有64元,有投资者说这是“鸡肋”,还没一个车载记录仪贵,但讯飞的计划肯定不仅仅是每台车的这64元。

现在汽车厂商忙着抢芯片、抢零件、抢原材料,真的没有精力培养语音团队,并且讯飞在语音上的能力有目共睹,未来只要讯飞打破简单的语音交互,做信息+娱乐的系统集成,就能提高每辆车的收入,吴晓如已经在业绩交流会中表示,针对某家汽车厂商的收入,在2022年已经可以突破10亿。

现在几个大型汽车制造商都在主攻智能化汽车,有一家的收入破10亿作为“试点”,之后单一厂商收入破十亿是完全有可能的,而提供技术的同等级公司几乎只有讯飞。毕竟供应链危机已经够闹心了,在关乎消费者体验感系统上,汽车厂商当然要选择最省心的团队。

第二个会发生非线性增长的领域是医疗,虽然现在只有几个亿的体量,但是科大讯飞定下的目标并不低,对医疗的信心肯定是有支撑点的。

医疗板块去年的增速和毛利率没有达到市场预期,主要还是业务逻辑的问题。因为科大讯飞要先在安徽省以及其他试点打样,有了成功落地经验和集中交付,才能推广全国;另外受到疫情影响,很多医疗项目的论证、挂网时间后移,影响了医疗业务收入增长。刘庆峰则表示2022年,医疗业务收入预计翻番,毛利率也会相应增加。

最近有一笔订单,就让市场对科大讯飞的医疗业务更具期待,讯飞中标了甘肃老年人慢性病健康管理项目,价格为5888万,该订单不仅走出了安徽,或许还会成为人口老龄化态势下的AI医疗模板。

以安徽某个县的样本为例,现在它采用的慢病管理让心血管病人的住院率降低了3.8%,人均的心血管病的诊疗费用降低了500多元。这个小县城,在过去三年里通过慢病管理带来4800多万元的医疗费用节省。

所以,帮助政府做基于慢病管理、运用AI技术减少不必要的诊疗、在老龄化加剧的时期替医保省钱,空间巨大;还能直接缓解慢病管理人群规模大、需求多、患者依从性差等诸多矛盾。

很多投资者现在都认为医疗是具有全生命阶段服务的特性,更有机会发展成科大讯飞继教育之后的第二大业务。

/ 04 /

写在最后

诚然,现在科技股乃至整个市场,都受到了系统性风险的影响,不少优秀企业被错杀估值。不过在市场悲观的时候,我们应该用逆向思维——既然好公司被错杀,说明它们现在恰恰具备了配置价值。

就像科大讯飞所在的赛道,本身就有长坡厚雪的特性,所以,对于讯飞的2021年的成绩单,我们更需要拨云见日,现在从增长能力和质量上来衡量这家公司。

在主营业务上,科大讯飞的思路还是清晰,多做政策期许、消费者欢迎的项目;而在业务规划上,它每每都是先做试点,等试点成功再铺开,恰恰说明了科大讯飞在谨慎的保证增长质量;另外,科大讯飞今年还透露出一个信号,在客户经理和售前工程师的KPI中也加强了成本和利润的考核,以便更好的提效降本。或许,处于估值底部的科大讯飞,正在寻找未来释放利润的最佳时机。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。