史玉柱加持,Playtika上市能否圆昔日“巨人”翻身梦?

疫情期间游戏股股价不断高涨,动视暴雪去年累计上涨50%,电子艺界则上涨32%。大量资金涌入游戏领域,其他公司也都不想错过疫情意外带来的发展窗口。

1月7日,棋牌游戏公司Playtika向SEC公开递交了招股书。Playtika创建于2010年,总部设在以色列,是一家用人工智能技术手段改造游戏的公司,由巨人网络间接持股。

据美股研究社获悉,Playtika开始正式招股时,股票代码为"PLTK"。 其中的承销商包括了摩根士丹利、瑞士信贷、花旗集团、高盛、瑞银以及美银证券等国际顶级投行,阵容可谓是相当亮眼。

另外,公布发行价区间为22-24美元,融资规模约17.58亿-19.18亿美元,发行前企业价值高达约120亿美元。

此前巨人网络试图将Playtika装入A股,但最终失败。如今,历经多年资本坎坷后,史玉柱终于选择携Playtika赴美上市。在波折背后,又有着哪些深层原因?一家游戏公司,引来如此多的知名投行进行承销,Playtika披露的招股书真的够吸睛吗?

自掏腰包拿下Playtika 背后是昔日巨人的增长乏力

历时三年,由于多个因素叠加影响,Playtika当时已经难以被通过正常程序并入巨人网络。而此时的史玉柱,选择独自吞下它。

2019年12月,重庆赐比通过向银行贷款和从巨人网络参股公司——巨堃网络借款,这两种方式购买Playtika母公司Alpha的42.04%股权。

此后,巨堃网络通过增资收购了重庆赐比,于去年拥有其100%的权益。与此同时,史玉柱家人实际控制的Hazlet持有AIpha的32.95%股权。

总的来看,则是史玉柱及家人实际控制的企业,占有AIpha的74.99%的股权。换言之,将诸多股份收入麾下,史玉柱可谓是自掏腰包。

有着自己的亲力亲为,史玉柱对Playtika的发展自然是更加充满期待,从其投入资金就可见一斑。而且,巨人网络近年来的整体业绩并不太令人满意,也在史玉柱对Playtika的期望上添了一把火。

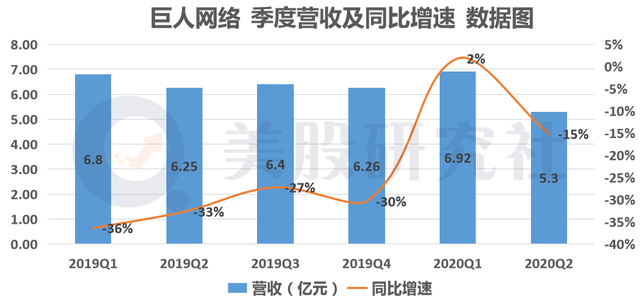

据巨人网络的财报显示,去年Q3的营收录得5.01亿元,同比减少21.62%;而去年前三季度累计实现营收为17.24亿元,同比减少11.38%。

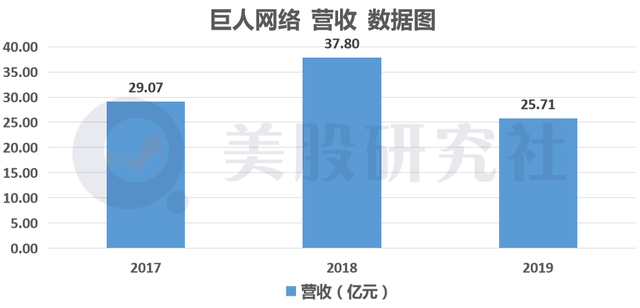

而回顾近几年的财报还能发现,巨人网络业务增长乏力早有苗头。2017年至2019年,巨人网络分别实现营收29.07亿元、37.8亿元和25.71亿元,已经出现了营收持续下滑的迹象。

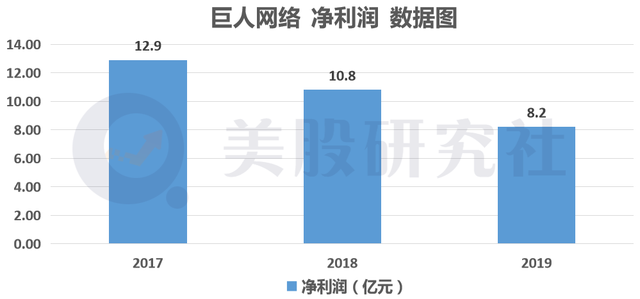

与营收的变化同步,巨人网络的净利润更是三连降。2017年至2019年,净利润分别为12.9、10.8、8.2亿元。

产生这样现象的原因,有部分是巨人网络持续加大研发创新投入,来开发新品大作游戏。但是,由于产品上线较预期有所推迟,因此影响了公司的盈利能力。

去年的半年报显示,巨人网络获得了《王者征途》、《球球大作战2》等三款游戏版号。即便如此,其实还是"新瓶装旧酒",仍然有着"球球"和"征途"这两个经典的味道。

综合来说,史玉柱持股的巨人网络目前陷入了增长瓶颈,暂未找到突破口。加上股东频频减持,更为巨人网络的前景铺上阴霾。

在这样的前提下,巨人急需 Playtika 加入进来,借助它来改善财报整体质量,减少减持事件的发生。此时,从Playtika中探寻新的可能成为一个不错的选择,但这个方向的正确性依然充满着未知。

四年波折终赴美上市,Playtika是资本的"香饽饽"?

根据巨人对外公告显示,Playtika是一家以大数据分析及人工智能为驱动的高科技互联网公司,目前主要将大数据分析及人工智能技术运用于休闲社交类网络游戏的研发、发行和运营。

实际上,Playtika目前是经营棋牌类手机游戏的公司,随后拓展到包括农场、纸牌接龙等休闲社交游戏领域。

在收购Playtika之前,面临破产重组的凯撒娱乐控制这家公司。其在短短五年之内收购和售出Playtika赚了42.4亿美元,收益率超过2700%。从侧面反映出Playtika早期发展速度之快。

招股书显示,Playtika近几年的业绩表现也不俗,不过,实际拿到手的钱却越来越少。

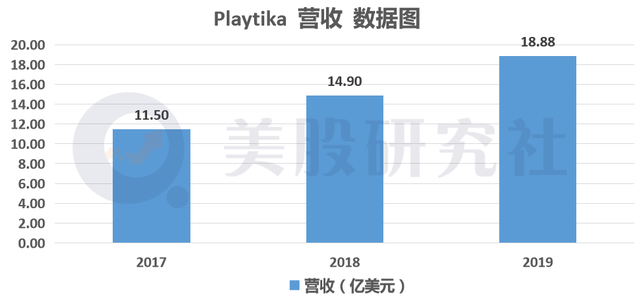

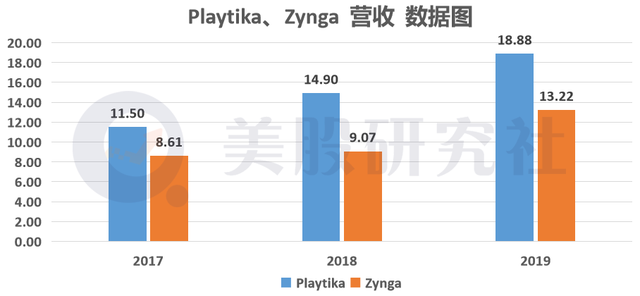

Playtika在2020年前9个月营收为17.98亿美元,上年同期营收为13.99亿美元;2017年、2018年、2019年营收分别为11.5亿美元、14.9亿美元、18.88亿美元,每年的增速都高达30%。

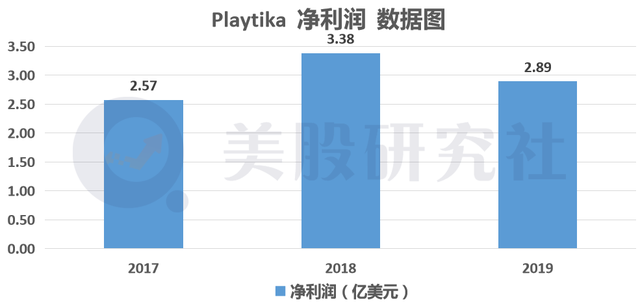

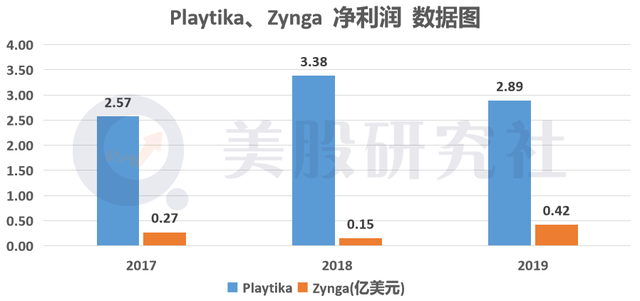

这三年的净利润分别取得2.57亿美元、3.38亿美元、2.89亿美元,规模正在减小;2020年上半年净利润为1610万美元,较上年同期的净利2.59亿美元下降93.78%。

具体到收入来源来看,前五大游戏有四款都是棋牌类游戏,它们的收入贡献占比达到57.4%。Playtika成立多年,棋牌类游戏始终是其中流砥柱。

从另一个角度看,收入来源长期过于集中其实是一个潜在的风险因素。

针对棋牌游戏,Playtika一直依靠《Slotomania》等老款游戏打天下。时间来到近几年,Playtika在这一类型中探索和创新则变得尤为不足。

回顾Playtika的几次收购,只有2013年的收购是属于棋牌类游戏,占Playtika游戏收入排名的第五。而随后其他休闲游戏的收购都未能产生比Playtika自身的棋牌类游戏更为出众的游戏。

值得注意的是,Playtika的核心棋牌类游戏还可能面对着监管风险。

招股书中"风险提示"一栏写到,公司的游戏可能会违反当地政府有关赌博的法律定义。比如一款游戏中的"战利品盒"会违反未成年人消费和类似赌博行为的影响。

所以,当下的Playtika似乎只能暂时解决巨人网络的增长停滞问题。可还需要在棋牌类型上有所创新,并在此基础上思考如何超越过去。

若一直没能获得改变,Playtika以目前的情况登陆美股,资本市场不一定会为其买账。尤其是投资者对于棋牌游戏的看法算不上友好,估值普遍偏低。

将与Zynga同台竞技,谁能在美股市场一骑绝尘?

Playtika在招股书中称,目前的竞争对手包括市场上主要的游戏公司,如腾讯、动视暴雪和EA等。可事实是,Playtika在估值体量上与后者存在着较大的差距。

实际上,Playtika的垂直对手实则为已经上市的Zynga,两者的主营业务极其相似。目前,Zynga股价近10美元,市值约为107亿美元。

Playtika在手机平台里上架自己的游戏,在高峰时间Zynga在Facebook游戏中前十位占据了6位;

Zynga是靠在Facebook内嵌小游戏发家的公司,目前仍然继续做网页游戏,主要发布在Facebook和Myspace。与Playtika不一样的是,其主打的都是休闲游戏。

在营收方面,Zynga在2019年的收入为13.22亿美元,2020年前九个月的为11.69亿美元。因此,在收入规模上不及Playtika。

在净利润方面,Zynga去年前九个月累计亏损达3.76亿美元,未实现稳定盈利。相较之下,Playtika具备相对更强的盈利能力。

作为曾经的休闲页游巨头,Zynga九年前的月活一度超过2亿。到今年Q3时,Zynga的月活达到8300万,日活达到3100万,远不及以前的数量。

而Playtika恰好在10年前诞生,这不难猜测其在页游领域不断蚕食着Zynga的市场,整体明显更具有竞争力。

两者在业务结构上也存在着不同点。Zynga的广告业务占据着不低的份量,今年Q2广告业务为6300万美元,占总收入比例达到14%。

Playtika的收入来源更为集中,在移动端上架游戏后,利用自身的Playtika boost平台工具辅助公司进行游戏的精细化大数据游戏运营。

对于未来,两者的发展策略都是以不断收购来增强自身版图。例如今年Zynga就以1.68亿美元收购了土耳其超休闲游戏工作室Rollic80%的股权以及以18.5亿美元收购了土耳其Peak Games。

而Playtika收购的方向则是不选择自己拿手的棋牌游戏类型,比如17年收购以色列游戏公司Jelly Button。此前该公司发布了两款休闲游戏,下载量超过8000万次。

对比之下,未正式上市的Playtika多项业务指标包括收入规模、净利润、增长率等方面优于Zynga。这意味着,其在资本市场有望受到远超投资者对Zynga的期待值。

近段时间,Airbnb、Snowflake等企业上市后,都有着超过100%的涨幅。未来,市场会给予Playtika什么样的估值,十分值得期待。经过四年饮冰后,此次IPO的火热,能够给史玉柱换来多少的财富,也将是人们关注的焦点。

文章来源:美股研究社,转载请注明版权。