保守预期2021年业绩,中芯国际在担忧什么?

北京时间2月4日晚,中芯国际公布了2020全年及Q4业绩报告。

财报显示,2020全年中芯国际总营收同比增长25.4%至39.07亿美元;未经审计的归属于上市公司股东的净利润为7.16亿美元,同比增长204.9%;息税折旧及摊销前利润为21.23亿美元,同增54.6%。四季度营收9.81亿美元(合66.71亿元人民币),同比增长10.3%;净利润为2.29亿美元(约12.52亿元人民币),同比增长93.5%。

从财报的核心数据来看,这份财报表现尚佳,但财报公布后中芯国际A+H股股价却连续两日下跌。截至本周五港股收盘,跌超10%,报24.4港元;A股报收52.06元,跌4.77%。

从半导体整个行业来看,今年年初,汽车产业的缺芯危机仍然持续发酵,加速了芯片产业国产化的进程。随着芯片产业迎来黄金时代,2021年整个半导体行业的走向成为市场关注的焦点。那么,作为国内半导体行业的佼佼者,中芯国际又将如何应对市场的机遇和风险?对此,我们不妨通过财报一探究竟。

Q4营收净利双增长,成熟制程与台积电仍差一个UMC

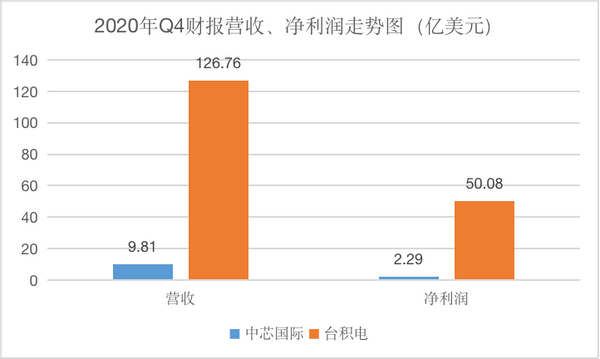

据2020年Q4财报显示,中芯国际营收9.81亿美元,同比增长10.3%;净利润2.29亿美元,同比增长93.5%。利润增速乐观的主要原因是晶圆销量增加及平均售价上升共同影响。但细看财报,营收和净利润环比下降幅度依然较大,分别环比下降12.6%、26.1%。

对比世界半导体领域的绝对巨头台积电的财报来看,2020年Q4营收为126.76亿美元,同比增长22%,环比增长4.4%。净利润为50.08亿美元,同比增长23%,环比增长4%。虽然中芯国际是大陆晶圆代工的希望,也是国内代工的巨头,但是从营收、净利的体量上也能看出,与台积电相差较远。

从市场份额占比来看,2020年中芯国际在全球市场的份额占比只有5.1%,而台积电的市场份额则达到49%,几乎是中芯国际的10倍。单从规模上可以说,台积电以一己之力占据芯片代工市场的半壁江山。

从技术方面来看,中芯国际14nm产线刚刚投产,量产能力还有限,而台积电预计2021年将对3nm工艺技术进行量产测试,在技术实力方面,中芯国际仍然落后台积电两代以上,想要追上也并不可一蹴而就。

在芯片行业,28nm以上属于成熟制程,28nm、14nm、7nm及以下属于先进制程。根据Counterpoint Research的按成熟制程(节点≥40nm)产能排序的全球晶圆代工厂商Top榜单发现,市占率排名前三的厂商依次是台积电,联电,中芯国际,分别占比28%、13%、11%。从市占率来看,台积电距中芯国际的市占率相差了一倍以上。

一直以来,中芯国际的主要营收都来自于成熟制程芯片。2020上半年,0.15μm /0.18μm、 55nm/65nm和40nm/45nm分别贡献了其营收的33.4%、32.6%和14.9%。

成熟制程工艺主要覆盖驱动IC、电源管理芯片和传感器等。随着5G的快速推进,OLED面板渗透率上升,手机快充芯片及摄像头数量也在逐步提升,市场对成熟制成芯片有较高的需求。根据IHS预计,2025年全球成熟制程代工市场规模为431亿美元,未来5年CAGR为8%。对于中芯国际而言,当然也有较大的发挥空间。

但根据台积电2020年Q4财报显示,40nm/45nm营收占总营收的8%,65nm占5%,90nm占2%,0.11μm/0.13μm占3%,0.15μm/0.18μm占7%,0.25μm及以上占1%。成熟制程的合并营收占总营收的26%,这对于整个成熟制程板块来说,是一个可观的数字。

经营开支环比增101.2%,或仍将面临高投入窘境

财报显示,第四季度经营开支为1.595亿美元,环比增加101.2%,其中研究与开发开支为1.944亿美元,环比增长22.6%,同时一般及行政、销售及市场推广开支也都出现不同程度增长。而在第三季度中,研发支出为1.59亿美元,由此可见,这一季度指标的明显变化也是因为中芯国际在研发方面加大了投入,而重点对象正是成熟制程。

此前,受美国进出口限制以及中兴华为事件影响,中芯国际面临缺乏光刻机,导致部分项目实现真正落地还不得而知;同时,随着成熟制程的市场需求,中芯国际的经营方向正发生转变,根据财报会议的最新动向,中芯国际在2021年规划资本开支43亿美元,主要用于成熟制成方面。

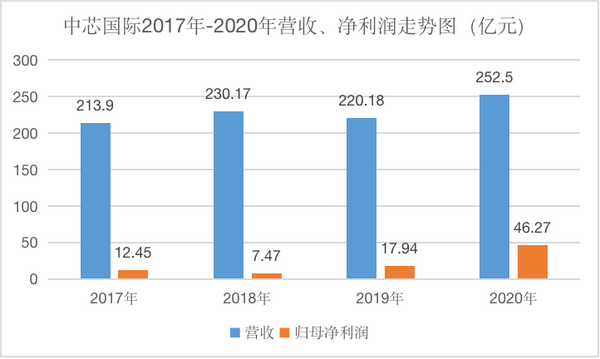

据第一财经资料显示,2017年-2019年,中芯国际营收分别为213.9亿元、230.17亿元、220.18亿元。虽然营收表现较好,但由于其研发投入及新产线投产后的折旧费用较高,使得净利润相对较低,2017年-2019年归母净利润分别为12.45亿元、7.47亿元、17.94亿元,各期扣非后归母净利润分别为2.73亿元、-6.17亿元及-5.22亿元。就目前来看,高额的投入成熟制程并没有为营收带来很大的提升,但是前期研发成本确实支出较多,带动相关的研发活动费用的支出,也会挤占中芯国际的利润空间。

此外,由于行业的特殊性,集成电路行业,尤其是集成电路晶圆代工行业。无论是前期设备的投入,还是业务研发,亦或是技术人才的培养,都需要大量的资金。对于动辄数十亿甚至上百亿美元的生产线投入,大多数国内企业的实力都无法满足。

尽管作为国内晶圆代工巨头,中芯国际也表示谨慎扩产,但是,随着终端市场的快速发展和行业技术的迭代革新,中芯国际未来想要继续在赛道内领先,寻求突破,甚至赶超台积电,就必须要通过技术创新推动产品结构升级,而这势必要继续加大资金投入,也意味着中芯国际要面临不小的资金压力。

另外,经过多年发展,中国大陆集成电路市场已成为全球最大的集成电路市场。2017年-2019年,中芯国际的年产能(约当8英寸)分别为528.91万片、539.32万片及548.25万片,如今,为了进一步提升产能,提高市场占有率抓住关键机遇,中芯国际的产能规模或许还需要高额的资金来助力。

国产芯片全力实现“自由化”,“内忧外患”下的中芯国际如何腾飞?

随着云计算、大数据、人工智能和5G等技术的成熟,互联网、无人机、新能源汽车等行业逐步完善,半导体行业已成为中国科技发展未来最重点关注的领域。

而在疫情影响、内忧外患的背景下,虽然2020年,半导体行业过得很艰难,但是“国产芯片”依然交出了一份出色的答卷。中芯国际国内首条14nm生产线正式投产,联发科发布天玑800系列5G芯片,采用7nm制程;华为海思挺进全球半导体前十名。

随着5G手机加速渗透,Wi-Fi芯片的需求也将得到刺激。4K/8K高清视频、自动驾驶/车联网、云游戏/VR/AR、远程协作等应用也将在2021年出现新的机会。同时,消费电子的下游需求方面,快充和UWB也成为新的热点,可穿戴市场发展也迸发出新的活力。

以关注度较高的无人驾驶为例,无人驾驶系统的核心就是芯片。当前特斯拉和国内造车新势力比较活跃,但是也只能实现L2到L3级别的无人驾驶,除特斯拉外,算力都在50TOPS以内。而根据预测,要实现L4 需要的计算力超过100TOPS,而 L5 需要则要超过 1000TOPS,显然,目前的计算芯片根本满足不了需求。

从行情来看,市场对成熟制成芯片处于需求高位。根据IHS预计2025全球成熟制程代工市场规模为431亿美元,未来5年CAGR为8%。而以中芯国际为首的国内代工厂,在全球市占率较低,具有较为广阔的成长空间。

然而,不可否认的是,中芯国际仍然存在一些不确定性因素可能影响业绩预期。以华为为例,由于此前中芯国际帮助华为海思代加工14nm芯片,但受美国禁令的影响,自去年9月14日后,中芯国际暂时无法供货华为海思,这使得14nm业务大减,客户端的变化使得中芯国际需要开发新的客户,前期投入时间和资金的情况下,或许会限制中芯国际发展的速度。

同时,即便是成熟制程工艺产能,中芯国际也需要使用美国设备,采购日本、欧洲等供应商的半导体材料(如气体等电子化学品)及EDA软件,这些依然是短期内难以“国产替代”的半导体产业链条,同时,半导体产业环节多、壁垒高、投入大、回报慢这些特点,未来也可能影响成熟制程发展。

从中芯国际对2021年的业绩预期来看,同样可窥得一些端倪。中芯国际预估2021年收入目标为5-9%的个位数成长,毛利率目标为10-20 %的中部。而在2020年,公司收入增长25.4%,毛利增长43.3%。中芯国际联合首席执行官赵海军在2月5日的年度业绩报告会上解释称,选择保守预期,主要因为考虑到外部干预和扩产周期这两大不稳定因素。

综合来看,中芯国际2021年在业绩上或仍将面临较大的市场限制,纵使在成熟制程上或许能通过较大的资金投入换来相应的市场增长,但在目前市场格局既定的大背景下,维持现有市场份额或许更为紧迫;同时,在先进制程上画上的问号,市场仍需中芯国际用时间来解答。

文章来源:港股研究社,转载请注明版权。