万物新生证明,卖二手3C产品也能“赚大钱”?

北京时间8月17日美股盘前,万物新生集团(爱回收母公司)发布了截至2021年6月30日的第二季度财报,这也是它自6月上市以来的首份财报。截至发稿其股价为10.72美元,距离其14美元的发行价下跌超过20%。

报告期内万物新生整体二手产品交易量提升近30%,同时营收增长超50%,因财报利好,万物新生当日盘中一度大涨超14%,最终收涨5.45%。

不过,由于股权激励、费用支出等因素,万物新生本季度调整后依然亏损,目前它的整体运营亏损率处于收窄趋势,万物新生何时迎来盈利拐点?

除了3C产品,扩充产品线试图带动GMV增长

二季度,万物新生实现营收18.68亿元,较去年同期的11.96亿元同比增长56.2%。作为二手消费电子产品的重要流通渠道,万物新生的营收增长来源于通过旗下爱回收、拍拍、拍机堂等业务产品销售的增加和服务佣金的提升。

透视万物新生的营收结构,产品交易依然是万物新生主要的营收来源。

2021年二季度,其产品收入为16.03亿元,较2020年同期的10.47亿元同比增长53.1%,占总营收比例为85.8%;

净服务收入为2.64亿元,较2020年同期的1.486亿元同比增长77.9%,占总营收比例为14.2%。

产品交易增长与二手商品数量紧密相关。本季度,其全平台成交的二手商品数量较去年同期增长27.9%,达780万件,推动GMV规模增长69.6%,达78亿元。

该数据实现一定同比增长,在美股研究社看来主要有两个方面原因。

首先是二手消费电子产品市场规模的扩大,表现在流通产品数量的增加和单价的提高。而在财报中,公司提出线下交易渠道销售二手消费电子产品的增加助长了这种趋势,尤其是爱回收的线下门店布局对这个过程起到了提速增效的作用。

第二季度,万物新生新增门店107家,新增覆盖城市12个,推动实现总门店在全国184个城市布局862家。

另外,第二季度公司在与京东等平台以旧换新合作的基础上又上线了多件换新,提高了产品流转的效率,万物新生透露“一站换新”业务整体GMV季度同比增长超过170%。

总体而言,万物新生的主要布局意在提高流通产品规模,在规模基础上扩大营收来源。在此基础上,万物新生正在试图以战投等方式从3C电子产品扩展到其他行业领域。

7月,二手奢侈品平台值耀获5500万人民币融资,由万物新生战略领投。它选择值耀是因为模式:从与爱回收的地位同为核心的C2B出发,延伸出二手奢侈品鉴定养护等服务项目,再补充类似拍机堂的B2B交易平台易奢堂,这与万物新生较为类似,相当于在前人验证过的道路上开辟新的商业线。

不过,除了业务模式相似性带来的战略认可,这一次投资也反映出万物新生试水其他领域的愿望,此前从京东获得拍拍业务就有对3C产品之外的领域进行探索。

CIC的统计数据显示,闲鱼、万物新生(爱回收)、转转在2020年二手3C产品GMV分别为320亿元、181亿元、104亿元,其中,头部玩家闲鱼是全领域的综合型二手交易平台,万物新生和转转则在垂直模式上耕耘更深。

万物新生二季度GMV逼近去年全年的一半,从这种情况看,保持增长问题不大,随着线下布局的进一步展开,与转转的竞争中也有依仗,然而在消费电子产品领域的专一产生了两面性,无法从总体规模上追赶闲鱼。

阿里巴巴集团在二季度财报中披露,闲鱼月活已突破一亿,总用户数超过3亿,万物新生与转转集团加起来也只有千万月活级别。而闲鱼正在加大包括消费电子产品在内的C2B2C模式的建设,这对经营领域垂直的万物新生和转转已经产生了模式上的威胁。

二手产品流通,流量即渠道,扩大经营类目既可以利用现有的模式优势和用户积累,避免产生过多的流量成本,又可以扩大营收来源和商业模式的想象力。或许在战投之后,垂直类目的玩家也会考虑扩展自己的经营领域。

但在此之前,居高不下的成本还是一个问题。

成本控制与投入难做好“平衡”

本季度,万物新生调整后净亏损5970万元,季度运营亏损率由去年同期的3.1%收窄为2.7%。这是业务体量的扩展带来的自然效应,尤其是线下店的重资产模式,同采用重资产模式二手奢侈品电商平台胖虎在6月完成了5000万美元融资,就是继续加厚重资产壁垒。

可见,即使在不同的品类领域,烧钱都是二手交易行业的必经之旅。

另外,本季度万物新生产生了上市带来的3.78亿元的员工期权费用,以及约7784万元的无形资产摊销,排除这部分非长期因素,运营费用的增加来自于交易量的放大推动整体支出增加。

在商业模式的基础上,商品的成本依然是主力,二季度的商品成本达到13.95亿元,同比增长56.9%,这代表万物新生获得了更多数量及更高单价的二手产品。

销售与营销开支为3.16亿元,同比增长60.3%,万物新生表示这主要“与流量获取和二手设备采购相关的销售佣金增加”有关,也包含少量的人员和股权费用。在线下站点继续铺设、线上线下联动加强的背景下,这部分开支的有效程度将得到提升。

此外,二季度由于期权等因素,万物新生一般和管理费用达到3.1亿元。

最核心的关注点在于技术与履约。二季度,万物新生技术与内容支出增长144%,达到8190万元,履约费用同比增长84.4%,达到2.76亿元。

万物新生在财报中表示,履约费用的增长来自“物流费用与运营中心相关费用的增加,这与二手消费电子产品的销售增长一致”。这透露出两方面因素,一是万物新生正在试图用更高效的运营模式覆盖商品在产业链中的运转环节,二是技术将在未来持续改造这个过程。

比如二季度,万物新生在常州运营中心正式投入使用了自主研发的新一代“二手3C全自动检测流水线”Matrix2.0,这是其履约费用中重要的一环。万物新生目前7个区域级运营中心和30个城市级运营中心总会经过不同程度的技术赋能改造,这其中的自动质检、分类计数、精密定位、机器人辅助等要素将由技术投入进一步驱动。

更进一步地,万物新生摆脱亏损、走向盈利的拐点,或许就藏在二手市场规模扩大的背景之下,和产品流转全流程的自动化趋势之中。

盈利转折点在哪?

二手行业的玩家都想尽快盈利,这不只是万物新生想要解决的问题。要想盈利,或许我们还是要从公司的业务模式着手分析。

天风证券的研究指出,万物新生有“1P+3P”两大业务模式。

1P模式下为自营业务,通过线下门店和线上的京东合作等渠道实现手机回收+以旧换新,该模式收入为产品收入;3P模式下,作为电商平台允许第三方商家入驻,万物新生将质检、评级等增值服务作为主要盈利模式,该模式收入为服务收入。

站在产品与服务两个基础盈利点上,结合本季度财报的营收结构,不难看出产品是营收规模增长主力,但相应的成本还较高,服务具有高毛利率优势,但目前规模偏小。

目前万物新生的成本投入正在覆盖产品流通环节,而服务受B2B拍机堂业务成长的影响,佣金率在提高。因此,万物新生的主要盈利预期在于产品层面的增效+产品利润空间增长,即增速和利润率,和服务层面的规模扩张+佣金收入提高。

85.8%的产品收入占比下,门店、物流、运营中心、周转流程既是业务模式的支撑,也带来了明显的支出。

另外,根据CEO陈雪峰早期的计算,爱回收线下店铺在运营三个月后,有98%能够进入盈利阶段,随着万物新生的战略扩张,成本会逐渐被稀释,这还没有考虑门店自然引流的流量价值。

而手机作为万物新生的主要流通品类,其单位价格在国内市场呈现的趋势是明显走高。根据ZDC互联网消费调研中心的数据,国内主要手机品牌已明显进入价格高端区,4000元以上旗舰型产品流通量大大增加。这使得二手流通领域也出现大批高客单价产品的身影,扩大了整体的利润空间。

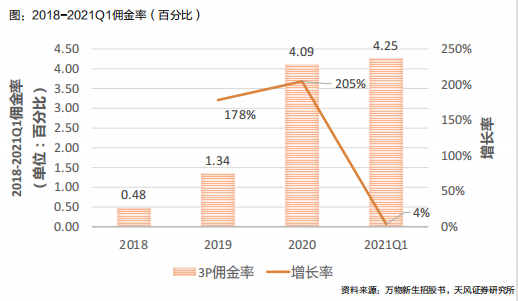

服务层面,来自天风证券的统计指出,万物新生的佣金率从2018年的0.48%增长到2021年Q1的4.25%,这说明了两件事,一是前述的单品利润空间增长给了平台与商家更多的议价空间,二是万物新生的议价权也在增强。

这与万物新生的品牌战略有一定关系,首先是线下门店的建设选址在人流量大的区域,在引流基础上提高了品牌的知名度和信任度,能够引导产品的流向。而线上与京东、快手的合作获得更多流量,让拍拍等平台连接更多商家和消费者,B2C零售业务规模得以扩大。

这两点共同推动了万物新生的GMV与利润空间增长,万物新生的产业链体系建设为营收规模与效率注入优化动能,形成整体的飞轮与协同效应下,其盈利拐点将在更广泛的规模化后到来。

结语

2021年7月7日,国家发展改革委印发的《“十四五”循环经济发展规划》指出,鼓励“互联网+二手”模式发展,二手消费平台迎来新的政策春天。

目前,国内二手手机回收市场渗透率只有3.7%,爱回收CEO陈雪峰表示:“通过利用我们的专有技术和服务以及我们已经建立的二手电子产品供应链,我们完全有能力提高中国二手消费电子产品的整体渗透率和流通率。”

在生活观念改变的促进下,不但有更多的产品进入二手流通环节,其单位价值也在不断提升,更多消费者选择将各个价位的产品投入到更长的生命周期中。因此,这条赛道上,可供万物新生挖掘的潜在价值还有很多。

文|美股研究社(ID:meigushe)