荔枝的首次盈利 会是最后一次吗

作者:魏宇奇,编辑:汉卿

「在线音频第一股」荔枝最近接连迎来了几个好消息,先是入选《2020中国互联网百强名单》,三季度又实现了首次盈利。

但是这两条利好消息丝毫没有改变荔枝的基本面,这也是为什么荔枝的股价从11美元的发行价跌到2.38美元的原因。

从2019年第四季度和全年财报算起,抢跑成功的荔枝迄今为止已经发了三份财报,结合这些财报和荔枝的模式,它在两个方向上存在问题。UGC模式让它比其他平台更加依赖用户;同时其月活用户、付费用户以及用户付费比例都在降低,这导致荔枝的盈利可能变成短暂现象。

01 UGC模式更依赖用户规模、粘性

决定荔枝成为「在线音频第一股」的关键正是它不同于喜马拉雅、蜻蜓FM等同行的模式。按照内容属性划分,无论是早期的「播客」还是如今的语音直播,荔枝都以UGC为主,而喜马拉雅和蜻蜓FM等平台采用的PUGC、PGC则是主流模式。

导致荔枝选择不走寻常路的原因在于,UGC模式不必为采买专业内容付出巨额成本。比如同为头部的喜马拉雅,与阅文集团的排他性合作、中信出版集团、中南出版集团、上海译文出版社的合作固然巩固了它的版权优势,但也为此付出了真金白银。

然而UGC模式并非「完美无缺」。荔枝不得不为选择UGC模式付出代价,那就是成为同行之间最依赖用户的企业。

与PUGC在内容供给端依靠专业机构相比,UGC模式无论是生产端还是消费端都来自个人用户,这也是为什么荔枝要一次又一次的强调「人人都是主播」的概念,并今年推出了旨在提高用户参与度的「回声计划2.0」项目。

同时,音频娱乐业务占比极高营收结构,也增加了荔枝对用户的依赖。因为在这样的营收结构之下,只有用户的活跃度、付费比例不断提高荔枝的营收和利润才会越来越多。

荔枝在招股书中也做了相关的解释「我们在货币化方面的成功主要取决于维持和增加用户群规模和用户参与度的能力。如果用户群减少或停止增长,用户变得不活跃或不感兴趣,或者付费用户群的质量和数量恶化,他们很可能会在平台上花费更少,或者更少访问平台。」

让荔枝尴尬的是,在成为「在线音频第一股」后,它的用户增速就开始放缓了。

在昨天发布的三季度财报中,荔枝的移动端平均月活跃用户数为5620万,同比增长21%;平均月付费用户数为44.83万,同比增长17%。这两项数据与前几份财报相比下滑明显,而且与同受疫情利好的同行们相比,荔枝的数据也是掉队的。

在2019年第四季度,荔枝的月活用户为5190万,同比增长34%,月均付费用户43.4万,同比增长71%,这是荔枝上市后的第一份财报。从今年二季度开始,荔枝用户数据的增速就开始了下滑。

今年前三个季度,荔枝月活用户的增速分别34%、29%、21%;付费用户的增速分别是60%、51%、17%,数量从第二季度的46.3万降至44.8万。

2019年第四季度,其付费用户数的增速高达71%,达到43.4万,月活用户为5190万,增速与今年一季度持平。

以虎牙为例,它在二三季度付费用户增速从13.0%增加到了27%,斗鱼的月活用户增速则从15.3%涨到了26.2%。

由此我们看到了一个奇怪的现象,那就是在支撑在营收中占到98%的音频直播业务的付费用户数量出现减少的情况下,荔枝不仅继续维持了营收的增长,还实现了首次盈利。荔枝在财报中的解释是「运营效率的显著提升。」

提升效率固然可以改善财务状况,只是对于不得不将用户奉「上帝」的荔枝来说,在付费用户规模萎缩的情况下,效率这把刀的魔力能持续多久需要打个问号。

02 盈利会是短暂的吗?

荔枝在上市时曾经在招股书中为投资者描绘了一个音频版的Instagram和YouTube相结合的故事。

虽然讲故事是互联网公司临上市之前的固定桥段,但这确实反映了公司业务发展上的一个轨迹,荔枝的「音频版Instagram+YouTube」也是如此。只是「理想有多丰满,现实就有多骨感」,荔枝与目标其实相差甚远。

Alphabet曾在2019年的年报中公开了YouTube的运营数据,当年其营收达151.49亿美元,同比增长36%。其中第四季度的营收为47.2亿美元,同比增长31%。用户方面,2019年YouTube仅在美国一地就拥有1.59亿用户。

Instagram的月活跃用户在2014年就突破2亿大关,而且在2012年被Facebook收购时的估值就达到了十亿美元,荔枝即便是在股价顶点市值也仅有5亿美元,如今只剩下1.09亿美元。

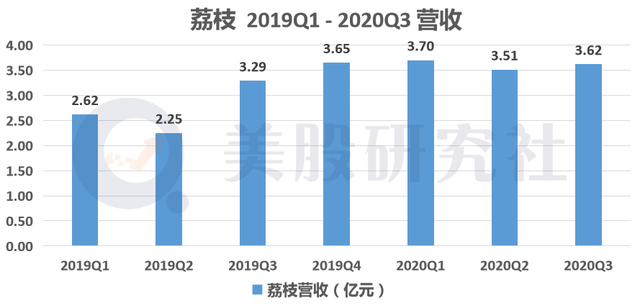

在营收上荔枝虽然也在增长,但同用户一样,增速也在下滑。三季度荔枝营收的同比增速为10%,一二季度的42%、56%,营收规模更是从一季度的3.7亿元下降至三季度的3.6亿元。

荔枝与Instagram+YouTube的差距其实不仅体现在用户和财务上,二者的外部环境也不相同,荔枝虽自爱的中国市场虽然潜力大,但竞争也更激烈。

从2011年蜻蜓FM成立算起,在线FM行的的厮杀就从未停止。目前形成了三足鼎立的局面,据艾媒咨询数据报告显示,截至2019年11月30日,喜马拉雅、荔枝、蜻蜓FM的MAU分别为6860.36万、4367.15万、2308.63万,位列行业前三。

艾瑞咨询数据显示,2018年中国在线音频市场用户规模达3.77亿,是全球音频用户最大的国家,预计到2023年,中国在线音频用户规模将超9亿。同时与在线音乐89%的渗透率相比,在线音频的渗透率仅有45.5%,还有很大的提升空间。

美好的市场前景加上靠前的市场份额,并没有让荔枝高枕无忧,一直以来最大的问题就是亏损,三季度荔枝虽然终于实现盈利,但盈利的手段却有些「危险」。与爱奇艺准备通过提价增加收入不同的是,荔枝的盈利靠的正是上文中提到过的「效率。」

上文提到,荔枝的UGC模式以及直播业务占98%营收的现实情况,决定了它的盈利依赖用户的付费增长。而在首次盈利的第三季度,荔枝的付费用户所占比例以及ARPU(单个用户付费值)非但没有提高,反而下降了。

在2019年第四季度,荔枝的平均每月付费用户为43.41万,同期的移动月活总数为5190万,经计算可知,付费用户所占比例为0.84%;同期来自音频娱乐业务的收入为3.6亿,ARPU为0.12万元。

今年前三个季度,这两项数据分别为0.82%、0.82%、0.79%;0.12万元、0.13万元、0.12万元。

在付费用户所占比例下降以及ARPU几乎不变,且营收规模同比下降的情况下,荔枝的净利润却从亏损去年四季度的2900万元变为今年三季度的盈利57万元,似乎只有新业务取得长足进展这一条理由说得通了,但事实并非如此。

一直以来荔枝就过度依赖音频直播业务,这项业务在总营收中的占比维持在98%左右的高位,因此荔枝也发展了一些新业务,它们在财报中的体现为播客、广告以及其他业务。

在2019年第四季度,这项业务的收入增速高达108%,但规模仅有490万元。到了今年第三季度,该业务的增速降到了61%,为570万元。

可见,荔枝的首次盈利并非是因为业务取得了飞跃发展,而是提高「效率」所致。荔枝也曾在招股书中提到过这点「我们的净亏损较2018年同期进一步增加,我们最终实现盈利所需的时间取决于我们能否以成本效益高的方式快速增长。」

这表明,现阶段荔枝的盈利与否取决于效「效率」这把刀能否被它使用的「稳准狠。」

因此,尽管「效率」可以帮助荔枝实现首次盈利,但能否把盈利变成常态化,其实是未知的。荔枝或许可以借鉴长视频行业的爱奇艺,在内容上适当增加PUGC的份额,虽然前者也还在亏损,但不同于奈飞的营收结构也让它存在着持续盈利的可能。