在红海中完成“攻城略地”的极兔,下半场还有什么“必杀技”?

近日,极兔正式敲钟港交所,开盘价为每股12港元,总市值1057.46亿港元。当天截至收盘累计涨幅0.67%,报收12.08港元。

截至目前,极兔总市值虽略有下滑,但仍高达1050.41亿港元。相比在港交所上市的中通物流、京东物流、圆通国际快递、安能物流等企业的市值,极兔名列前茅。

坐拥千亿市值,这份殊荣或许正来自于市场对极兔的认可。极兔自印度尼西亚起家,在东南亚市场市占率排名第一,2020年进入国内市场后,迅速在一片红海中攻下了自己的领地。如今,极兔正式上市港交所,也随之步入了新的阶段。

极兔加速开启新征程

自2020年正式进入中国市场,极兔仅用时一年日均单量就突破了千万,随即又在今年10月成功登陆港交所。纵观其整个发展历程,极兔从2015年公司成立到上市只用了8年,从交表到挂牌只用了近4个月。

相比国内快递行业其他同行,极兔此次成功登陆资本市场,刷新了以往快递同行的用时记录,甚至被外界称之为“极兔速度”。

而极兔的上市速度背后隐藏着其更大的“野心”。极兔招股书中披露的信息显示,按2022年包裹量计算,极兔在东南亚业务量超25亿件,市场份额达22.5%。同时,2020-2023年复合增长率为47.6%。

拿下东南亚市场近四分之一的市场份额后,极兔转战中国市场,2021年,极兔斥资68亿元收购百世集团国内快递业务,并借此进入国内民营快递行业第一梯队。

同一时间节点,极兔实现日均单量突破2000万件,成功打响“入场国内的第一枪”。随后在2023年5月,极兔再次出手将顺丰旗下的经济件业务版块收入囊中,业务布局进一步夯实。

但回过头来看,看似一切顺利的背后,极兔却一直在披荆斩棘。2020年,极兔计划进入国内市场,当时的国内电商已经非常内卷。顺丰、京东和四通一达的市场格局已然成熟。

据前瞻产业研究院数据,2021年,中通快递业务量占市场份额超20%;其次是韵达股份和圆通速递,市场份额均超15%;上述三家头部企业市场份额合计超过50%。

由于市场格局已然成熟,后来者的极兔若想要进入市场,短期内拿出无法替代的优势难度更大,再加上快递行业本身属于劳动密集型行业,行业壁垒并不高,所以更直接有效的办法或许只有“忍痛割爱”。

最终,进入国内市场的极兔也还是依靠收购、价格战等方式撕开了一条口子。资质和基础设施方面,极兔一步到位,极兔通过收购上海龙邦快递,顺利取得了经营资质以及快递网络。

众所周知,电商与物流之间“一荣共荣”的关系,物流离不开电商平台提供稳定货源的运输与派送。极兔作为行业的后来者,也在各大电商平台中找到了切入口。

那么极兔就必须寻找价位和自身属性最匹配的电商平台,对此,极兔的选择是与拼多多“牵手”。据了解,极兔与拼多多合作期间,拼多多平台上超90%的包裹都由极兔运输,数量相当可观。

自此,极兔的发展趋势一发不可收拾。彼时,顺丰推出“特惠电商件”服务,将电商件的单票成本降低到了5至8元。正面迎接挑战的极兔更卷,一度将票单价定在了1元,最低时极兔还将价格达到0.8元包邮全国。

快递行业的同僚们,一边在思考如何保住地盘,一边也在寻找方法抢夺所剩不多的市场。价格战成了统一共识,平均票单价急转直下,从2010年的24.57元降至2022年的9.6元。

对比来看,2022年,极兔平均单票收入2.48元,同一时期,圆通为2.59元,韵达为2.55元,申通为2.52元,极兔处于最低水平。而在2020年、2021年时,极兔的平均单票收入更低,分别为1.68元,2021年为1.90元。

然而值得一提的是,即使在这场“疯狂内卷”的竞赛中,极兔仍旧在今年上半年实现了扭亏为盈,盈利金额为3917万美元。如今,继中通快递、京东物流接连上市港股后,极兔也成功上市开启自己的新征程。

服务加速,极兔能否越过“山丘”?

长期来看,国内快递行业的竞争壁垒并不高,不同企业提供的服务大体相近,致使快递行业依旧停留在“无限竞价”的洪流中。

但随着2021年7月,市场监管总局出台《价格违法行为行政处罚规定(修订征求意见稿)》,“低价倾销、排挤竞争对手”等现象被彻底杜绝。

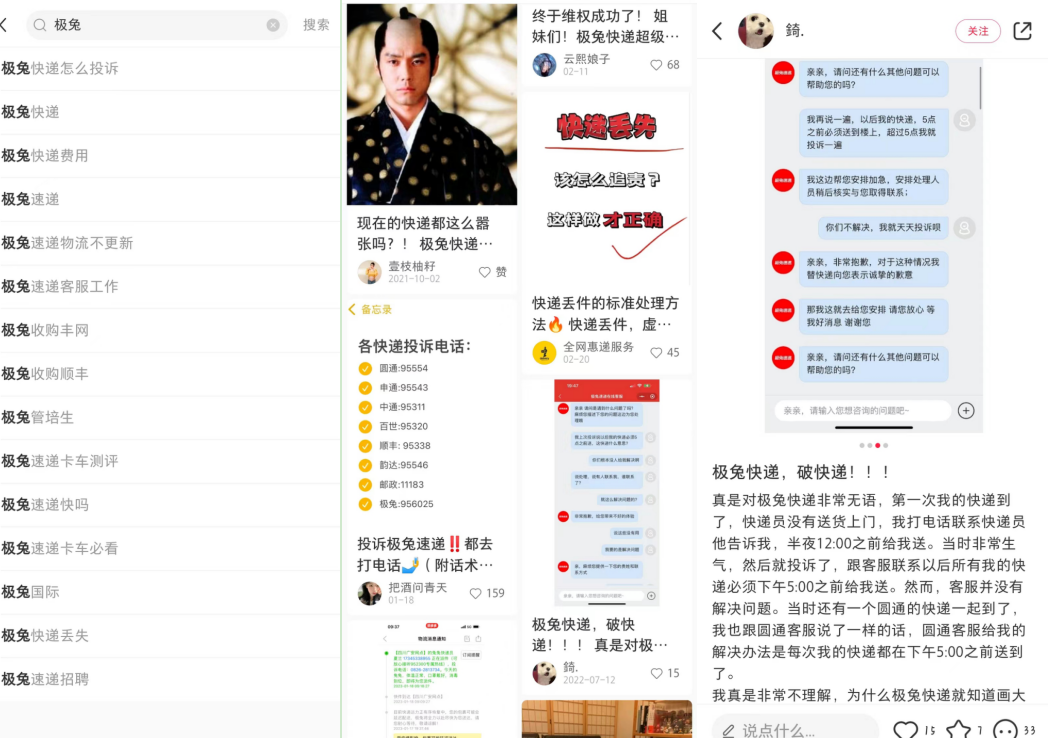

价格战的“洪流”戛然而止,与此同时服务质量上的问题“浮出水面”。据悉,2022年快递行业整体的服务满意度得分为83.4分,同比微降0.3分。

从公众满意度评分标准来看,主要分为受理服务、揽收服务、售后服务、投递服务、信息服务五个维度,其中售后服务得分最低为74.5分,投递服务、信息服务同比出现下降。

如今,价格战告一段落,提高经营效率、优化服务再度成为快递行业的重点。这对于各大快递企业来说,无疑是一场持久战,对于极兔更是。

一方面,极兔前期通过以价换量获取的国内市场,其主营电商件以中低端为主,单票收入上增幅空间有限。因此,极兔更应该将服务质量作为突破口,目前极兔在时效性、快递运输量上的表现较为稳定,也为极兔积攒了良好的品牌声誉和稳定的渠道资源。

据国家邮政局消息,在快递企业全程时限方面,极兔与顺丰速运、中通快递、韵达速递、圆通速递、申通快递、京东快递等多数同行属于同一梯队,时限介于48-60小时(含60小时)之间。

合作的电商平台方面,极兔原本就“霸榜”拼多多,今年3月,极兔顺利拿下京东平台,成为京东的第三方物流服务商,同时还先后接轨淘系电商等平台,最终成功覆盖国内主流电商行业大部分玩家。

稳健的根基、良好的信誉,这都是极兔行稳致远的根本。

另一方面,头部快递企业在进行更多元的尝试,以此来加强自身实力。以菜鸟为例,其原本就拥有超1100个仓库,在全球分布着380多个分拣中心,包括27个国际物流专用分拣中心及350多个国内物流专用分拣中心,末端网络有4400个网点及逾17万个驿站。

但随着价格战落下帷幕,菜鸟转而将消费者体验列为重点。今年,菜鸟推出今年又推出「1212」半日达模式,并计划于年底完成覆盖20城的任务。

优化运输服务方面,京东、顺丰也非常重视。京东上线“云仓达”业务,顺丰推出“同城半日达”,齐刷刷将配送时效缩短至半日达。

如今,快递行业的内卷之风吹到了时效、服务两个维度。据招股书披露,截至2023年6月30日,极兔拥有104个区域代理及约8700个网络合作伙伴;国内有转运中心83个,以及超过18600个揽件及派件网点。

因此,尽管时效评估上极兔位列第一梯队,但长远来看,极兔在国内的网点布局和硬件铺设上还需下功夫。毕竟,硬件基础是渠道时效提高最直接的路径,而网点又是触达快件收寄双方的终端,也是体现服务好坏的一方面。两者均值得重视。

结语

快递行业竞争的战场逐渐扩大,战火从价格竞争蔓延到时效服务上,这些无不给相关企业提出了更高、更精细化的运营要求。

极兔用最快的速度完成了上市,但面对未来,抛开价格战这个思路,提高运送失效、服务质量仍将回归快递行业的话题中心,这也是需要各大企业长期建设和完善的要点。如今,极兔已经拥有良好的品牌声誉和稳定的渠道资源,接下来更应该以此为基础布局未来。

作者:琴声奏响时

来源:港股研究社