是什么撑起了极兔快递近200亿美元的估值?

一只来自千里之外印度尼西亚的疯狂兔子,直奔国内市场而来。

截至目前,极兔速递进入中国市场一年半,却拿下8%快递行业的市场份额,仅次于顺丰的9.6%。

目前,极兔仍在狂奔。

近日,IPO捕手获悉,极兔速递在最新一轮融资中获得25亿美元,公司估值约为200亿美元。本轮融资正值极兔速递计划赴香港IPO之前,该公司计划最快于明年第一季度在香港上市。

最新一轮融资的投资方除了主要支持者博裕投资、高瓴资本、红杉资本中国、腾讯控股以外,还包括海纳亚洲创投基金在内的新投资者。

在当前快递赛道日渐拥挤下,当市场蛋糕逐渐被瓜分之后,极兔为何还能获得如此高的估值?接下来,IPO捕手将通过多个维度分析极兔速递上市的可能性。

极兔速递的融资历程

2015年8月,极兔从印尼雅加达起步开始扩张,凭着烧钱自建渠道的打法,这家新势力在短短两年内就坐上了印尼快递行业的头把交椅。接下来几年里,极兔逐渐扩张到越南、马来西亚、泰国、菲律宾等国,服务人口超20亿。

极兔速递在2020年3月进入中国快递市场,此时市场已经形成了菜鸟、顺丰和京东“三足鼎立”的格局。进入中国后利用“直营+加盟”的模式快速扩张,背靠拼多多这一庞大流量平台,极端低价攻占市场,不到1年时间内实现了0到2000万的日单量。

据天眼查数据显示,极兔速递共完成了3轮融资,分别为:

· 2021年4月7日,极兔速递完成由红杉基金、博裕资本、高瓴资本共同投资的180亿美元战略融资;

· 2021年8月31日,极兔速递完成2.5亿美元战略融资,投资金额暂未披露;

· 2021年11月17日,极兔速递完成由D1 Capital领投、红杉基金、博裕资本、淡马锡跟投的17.35亿美元C+轮融资。

极兔速递的商业模式

2018年1月,J&T Express在中国成立了深圳云路供应链科技有限公司,主要为东南亚跨境电商提供物流、金融、仓储一体化解决方案,同时也是负责研发极兔速递在中国的快递系统。2019年,J&T Express盯上了中国快递市场这块蛋糕,开始筹划中国快递业务。

通过企查查获悉,极兔速递的运营主体上海极兔速递有限公司,前身为上海龙邦速运有限公司。今年4月和6月,龙邦速运发生多项工商变更,新增快递服务,其原董事全员退出;同时,法定代表人由饶国荣变更为樊苏洲,后者从印尼回归中国,此前主要负责极兔速递印尼快递市场。此后,极兔速递新增货物进出口、技术进出口、报关业务、进出口代理等业务。

根据官网信息,极兔速递已在国内投产78个运转中心、搭建384组全自动化矩阵,分批投入超过1300套自动摆轮设备和500套DWS智能扫描设备,有效地缩短快件的中转时长;服务网点实现全国省、市覆盖率达100%;全国干线运输车辆超过2000辆,运输干线超过1500条,省际连通率为100%,实现支线与干线能够无缝衔接,做到时效优先。

11月份数据显示,极兔速递在全球拥有近30万名员工、自有车辆4000台,服务网点超过20000个。国内转运中心为78个,实现服务网点全国省、市100%覆盖率,运输干线超过1500条,省际连通率达到100%,拥有干线车辆2000多台,其中686台为自营。

极兔速递的竞争力

快递行业作为过去十年中国经济的闪光点之一,行业发展迅速,规模也在逐年扩大。2010-2020年,我国快递行业业务收入及业务总量均保持逐年增长的趋势,2020年,我国快递行业业务收入累计完成8795.4亿元,同比增长17.3%;我国快递行业业务量累计完成833.6亿件,同比增长31.2%。业务收入增速较往年有所放缓,但仍然保持较快增速;快递行业业务量仍然是快速增长的状态。

经过多年的市场竞争,中通、申通、圆通、百世、韵达、顺丰6家快递已经占据中国快递市场超8成的份额。

为了迅速在竞争激烈的中国快递市场占据一席之地,极兔采取了最为简单粗暴的方式——烧钱。

正式入局才10个月,极兔日订单量就超过了2000万,国内转运中心近80个,全国省市覆盖率达100%。

试图用价格战在四通一达和顺丰的市场撕开一道口子,极兔疯狂时将价格做到1元寄件,并蹭上了四通一达的快递站点。

随后遭到通达系们围剿,顺丰、韵达、圆通、申通等都发布了有关“封杀极兔速递”的内部文件。

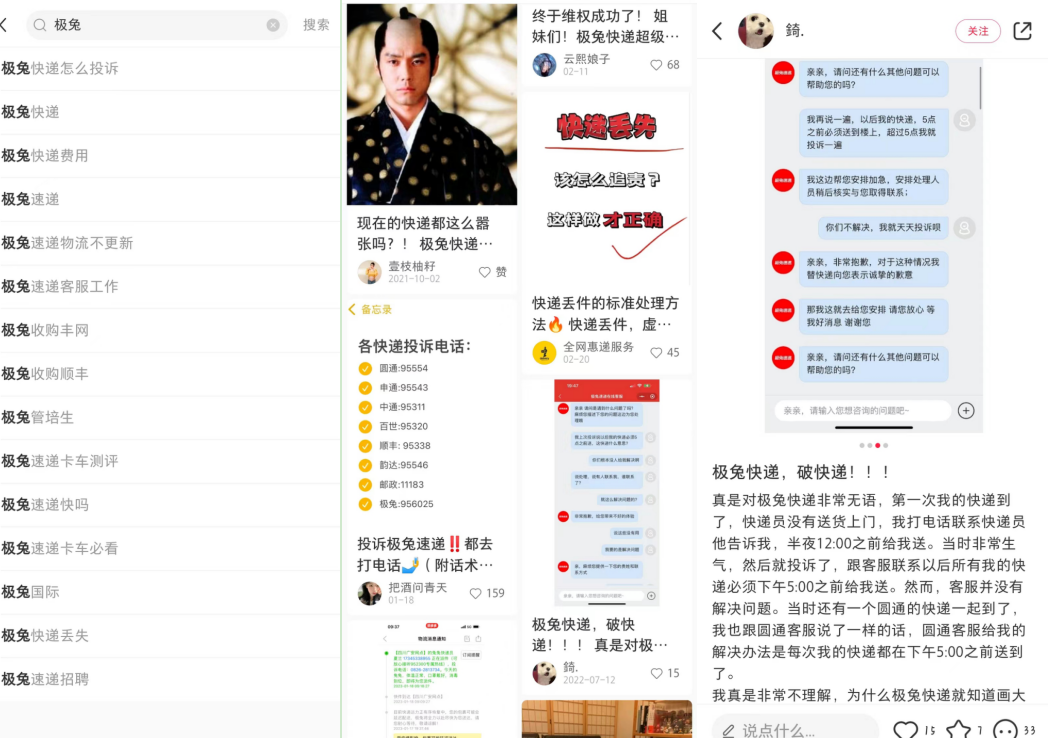

在前有狼后有虎的形势下,极兔速递的压力明显增重。价格战并不是长久之计,再有钱烧下去也绕不过基层建设,此过程需要长时间的积累绝非一步登天。

总结

快递行业内卷迎成为趋势,虽然在快递赛道中,极兔速递是排在前列却是价格最低的企业,在一定程度上或许能够抗住价格战的暴击。

但长期而言,基层建设尚未稳定,与顺丰、韵达等一众有实力的企业相比并不具备优势。极兔速递依赖于价格优势,因而受价格战的影响更大,就算有资本加持,未来的发展依然面临不少阻力。

文|IPO捕手(ID:ipobushou)